QIML Insight | 寻找防御性因子

QIML Insight | 寻找防御性因子

量化投资与机器学习微信公众号,是业内垂直于量化投资、对冲基金、Fintech、人工智能、大数据等领域的主流自媒体。公众号拥有来自公募、私募、券商、期货、银行、保险、高校等行业30W+关注者,曾荣获AMMA优秀品牌力、优秀洞察力大奖,连续4年被腾讯云+社区评选为“年度最佳作者”。 量化投资与机器学习公众号 独家解读 量化投资与机器学公众号 QIML Insight——深度研读系列 是公众号全力打造的一档深度、前沿、高水准栏目。

公众号遴选了各大期刊前沿论文,按照理解和提炼的方式为读者呈现每篇论文最精华的部分。QIML希望大家能够读到可以成长的量化文章,愿与你共同进步! 本期遴选论文 来源:The Journal of Portfolio Management 标题:In Search of a Defensive Equity Factor 作者:Ross French、Niklas Gärtne 核心观点

低杠杆率和波动性历来是最有效的防御因子,其次是适当定义的盈利指标。成长因子完全不适合防御型投资者。

什么样的因子才是防御性因子?

属性1:资本永久损失的风险低

投资防御性较强的股票比投资防御性较弱的股票永久损失资本的风险要低。许多知名投资者已经区分了暂时的价格波动和永久的资本损失,强调后者是投资者面临的真正风险。最引人注目的可能是沃伦•巴菲特,自上世纪50年代以来,他一直把避免永久性资本损失作为他写给投资者的信中反复出现的主题。因此,我们有很好的公司将这作为我们的第一属性。

属性2:较低的商业周期风险

在商业周期低迷时期,防御型股票的投资应能带来积极的回报。策略回撤的时机实际上很重要——对投资者来说很重要,因为它们可能与负债和流动性要求相吻合——Ang(2014)探讨了这一观点,他认为“糟糕的时期是最重要的”。Naes、Skjeltorp和Ødegaard(2011)也在这方面提供了证据,他们的研究表明,投资者的流动性需求与商业周期演变相关。

属性3:较低的市场风险

投资防御性较强的股票应该比投资防御性较弱的股票具有更低的市场风险。我们将市场风险定义为回报的标准差、偏度和峰度,这意味着我们认为防御性股票策略的回报分布应该具有(相对)较低的方差,比市场更少的负偏态,并避免极端回报。价格波动对投资者来说显然很重要,原因有两个:流动性要求(如上所述)和投资者的风险承受能力。这一属性是防御性股票策略中最常见的目标之一(Frazzini, Friedman, and Kim 2012),因此,这可能是投资者的主要期望。

理论中有哪些防御性因子?

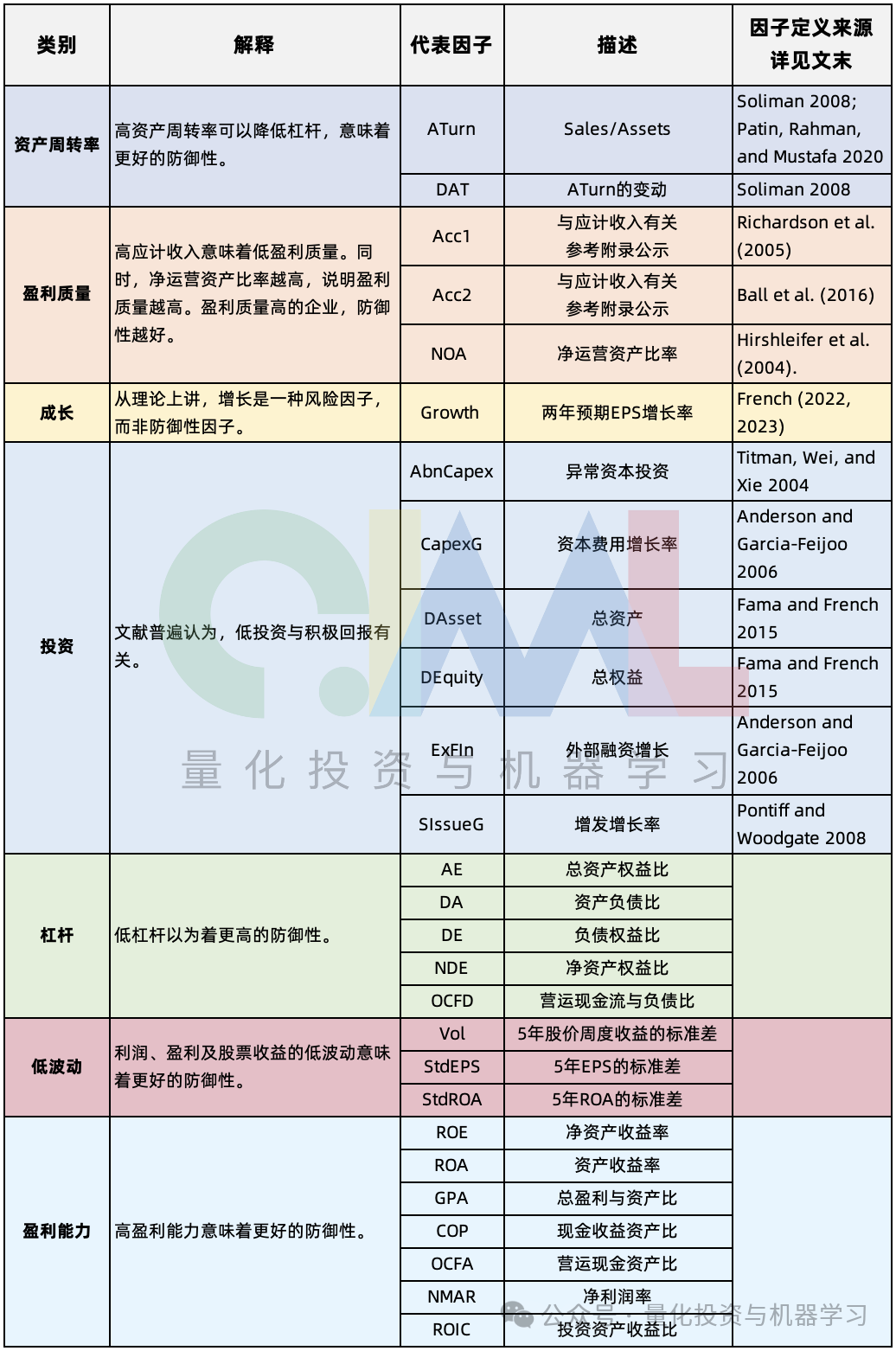

学术研究和业界普遍将以下六类因子作为防御性因子:资产周转率,盈利质量,成长性,投资性,杠杆及盈利能力。

QIML绘制

总而言之,我们的三个特征——盈利质量、杠杆率和低波动性——与我们的防御性投资组合属性有着明确而直接的理论联系。资产周转率、投资和盈利能力也可能与我们的属性相关联,尽管这取决于它们如何定义和/或它们如何影响资本结构。从理论上讲,增长是一种风险因子,而非防御性因子。

实证中,上述因子防御性表现怎么样?是否满足我们定义的防御性因子所应该具有的三个属性?

下文测试数据使用FTSE发达国家指数成分股。

测试:属性1,资本永久损失的风险低

没有充分的时间,评估哪些股票经历了永久性(而不是暂时性)的价格下跌是不可能的,这使得我们的第一个属性难以进行经验分析。一个明显的例外是,当一家公司破产时,可以肯定的是,损失将无法弥补。考虑到这一点,我们借用了破产文献(Ohlson 1980;Hauser和Booth 2011),并利用逻辑回归模型来捕捉我们的因子特征和大回撤之间的关系。

这项工作的第一步是确定哪些股票经历了永久性的资本损失;为此,我们创建了一个永久性资本损失二元变量L。我们将永久性资本损失定义为在每个各自的分析日期和截至2021年12月31日的期间之间的总收益率为-30%或以下。但是,为了确保分析时的股票特征与股票随后的损失相关,我们还要求分析日期之后一年的总收益为负。符合这两个标准的股票被认为经历了永久性资本损失,并在分析日期赋予L值为1。在分析日期之后的一年内总回报为正和/或到2021年底总回报大于-30%的股票的L值为0。进行如下回归分析:

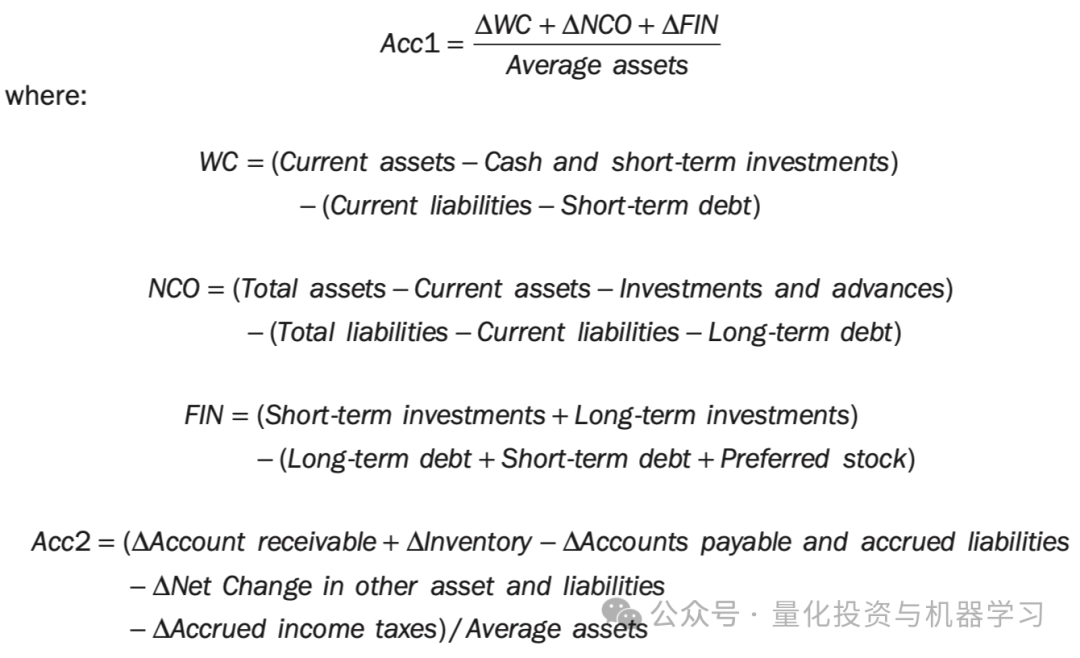

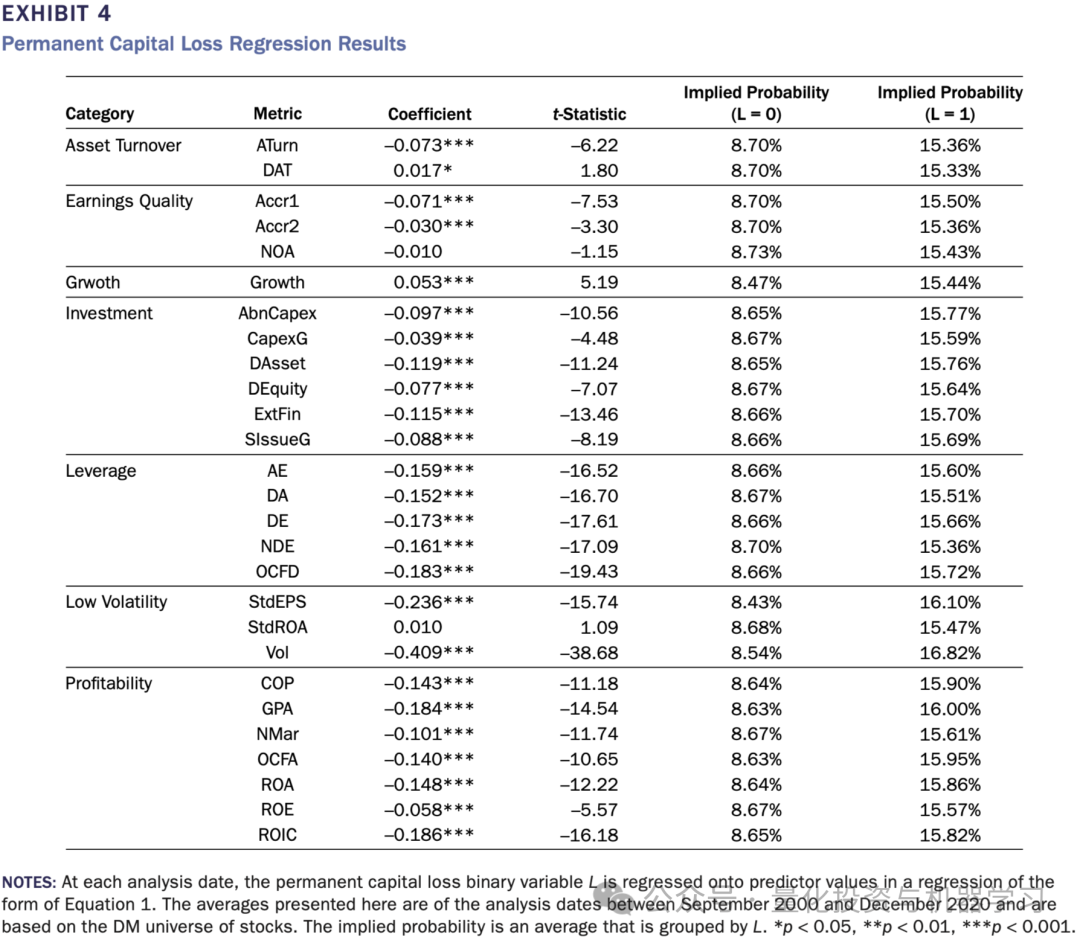

其中,t是股票i在时刻t的二元永久资本损失变量,β0是截距,β1是被分析的防御因子系数(D), β2至β5分别是市场β (B)、动量(M)、规模(S)和价值(V)控制变量的系数。下表是回归结果:

综上所述,资产周转率、盈利质量、投资、杠杆、低波动性和盈利能力都与未来的永久性亏损有统计学上显著的关系,这表明倾向于这些指标的投资组合将具有较低的永久性资本损失风险,这与我们的第一个防御属性一致。相比之下,高于平均水平的预期增长与未来永久性缩减的较高风险相关。

测试:属性2,较低的商业周期风险

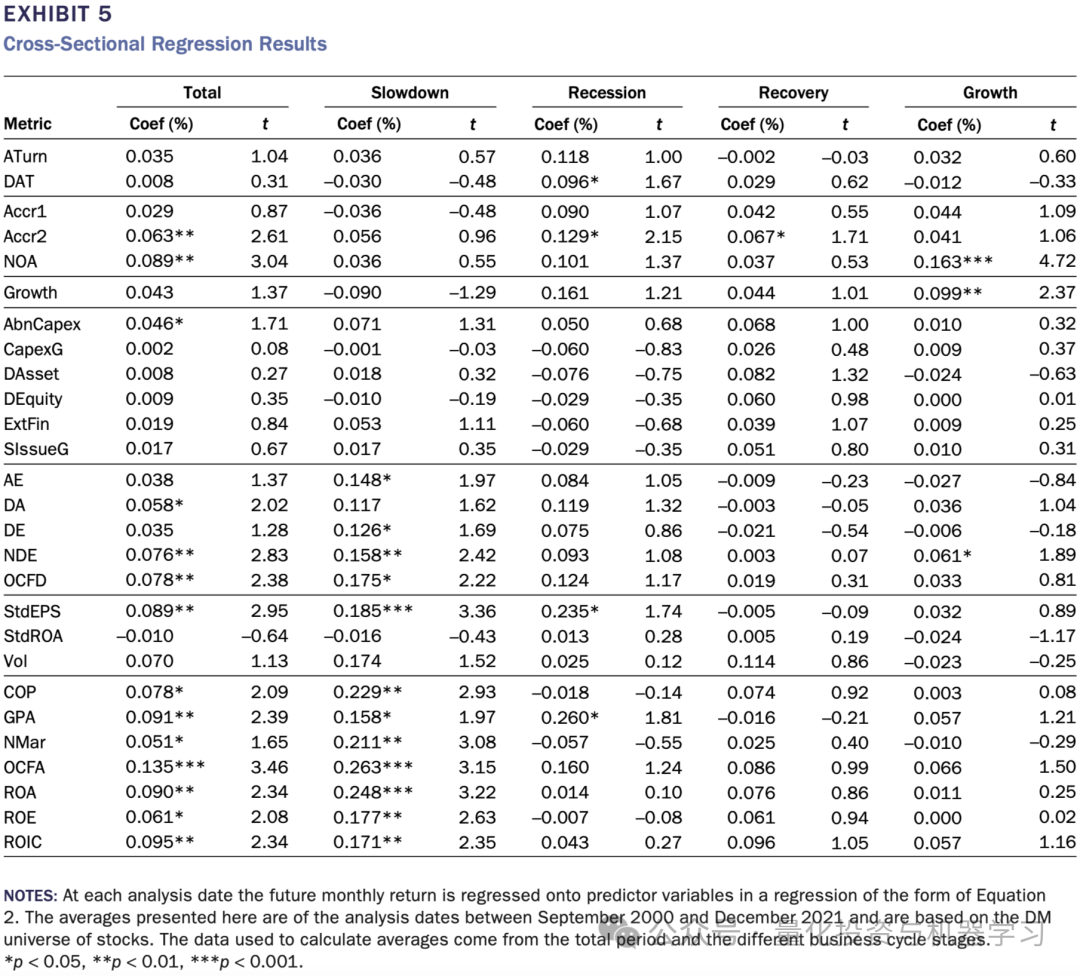

我们运行了27个模型,每个模型都包含贝塔、动量、规模和价值控制因子以及不同的防御因子特征,此外还有国家和行业的虚拟变量。这种做法有几个目的:首先,它为我们提供了一个月度特征回报的时间序列,可以用来衡量商业周期的敏感性;其次,它证明了哪些变量具有横截面解释力;第三,它使我们能够观察到哪些特征在2000年至2021年期间产生了超额回报。

关于我们的第二个防御属性,我们对特征在商业周期衰退和放缓期间的表现感兴趣——杠杆、Vol、StdEPS和GPA指标在这里是最好的,因为它们在两种情况下都有正的积极回报。与永久性资本损失结果相匹配,以资产为分母的盈利能力定义满足我们的第二个属性,而ROE则不满足我们的第二个属性,因为它在衰退期间具有负的积极回报。尽管如此,这些子周期系数通常并不显著,因此应小心处理。

尽管如此,有两个进一步一致的观察结果值得强调——所有盈利指标(包括ROE)在经济放缓期间都有显著的正表现,而除AbnCapex外的所有投资指标在经济衰退期间都有负表现。这两个观察结果中的第一个是进一步支持将盈利能力归类为防御性特征的观点,而后者则是反对将盈利能力归类为防御性特征的观点。

最后,关于增长,这个指标除了经济放缓在每个商业周期阶段都有正回,这是一个直观的结果。总之,几乎所有分析的因子特征都带来了超额回报,证实了之前的研究。从商业周期风险敞口的角度来看,杠杆和低波动性特征具有最具防御性的特征,因此与我们的第二个防御性属性最一致。

测试:属性3,较低的市场风险

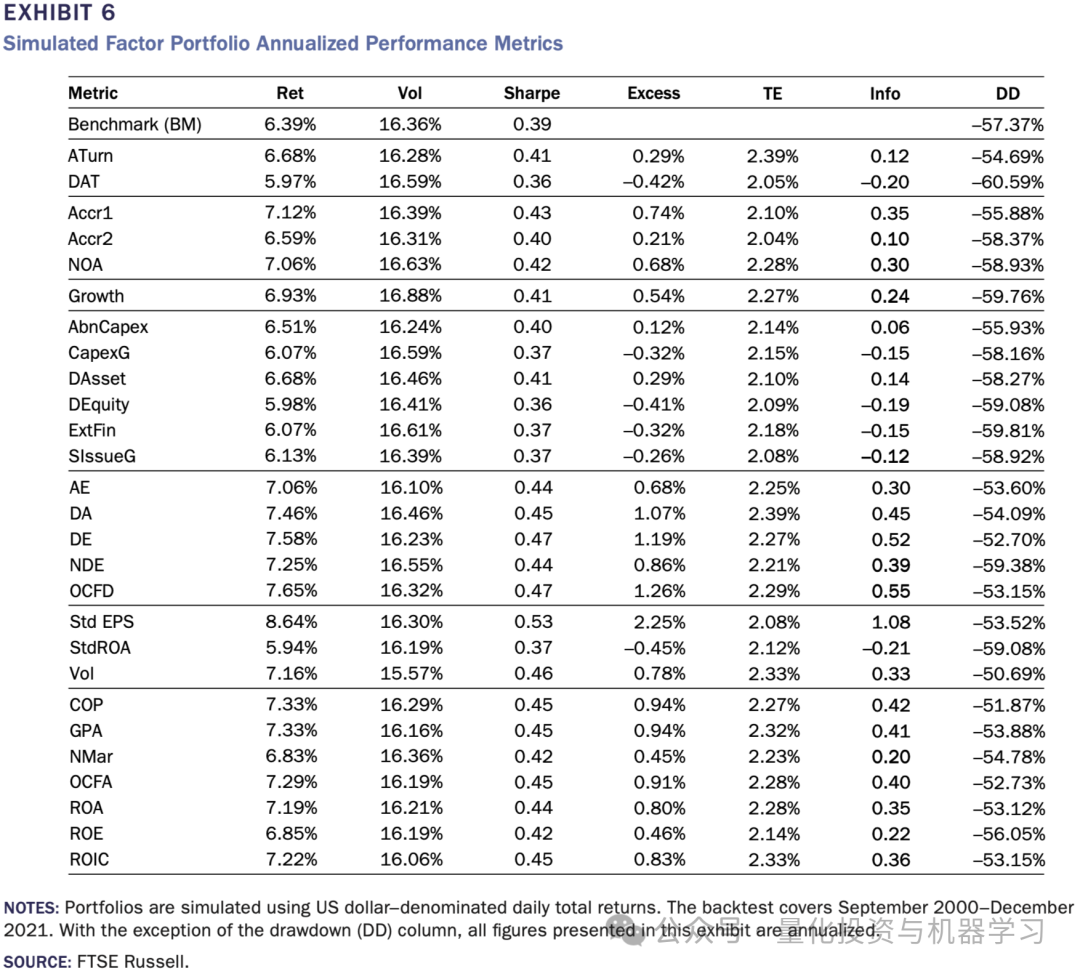

我们利用French(2023)的投资组合构建方法来模拟一系列纯因子投资组合,每个投资组合针对不同的特征。

综上所述,综合分析了模拟投资组合的风险收益特征证实,那些杠杆、低波动性、盈利能力和较小程度的盈利质量的投资组合具有我们的第三个防御属性。特别是,投资组合的下跌捕获比率均低于1,其历史跌幅小于基准,表明对市场周期的敏感性较低。相比之下,成长型投资组合在几乎所有指标上都显示出更高的风险,这为我们之前的观点——成长型不是防御性特征——提供了额外的证据。

总结

我们进行了一系列实证测试,在很大程度上证实了这一理论,发现低杠杆率和波动性历来是最有效的防御因子,其次是适当定义的盈利指标。我们发现,资产周转率和盈余质量特征在经验上表现得像防御性特征,尽管程度较小,一致性较差。在我们所有的测试中,低投资的结果平淡无奇。

最后,我们证实了我们的先验,即成长性完全不适合防御型投资者。

附录