银行核心系统介绍

从定义与发展、银行核心总架构、银行账户体系、客户信息管理、存款核心、贷款核心、支付结算、卡与账户关系、批处理等几个模块展开

1.定义与发展

银行核心系统诞生于20世纪中期的计算机化浪潮,其本质是银行业务的"数字中枢"。随着技术演进,该系统的定义不断拓展,从早期的账务处理工具逐步发展为支撑金融创新的核心基础设施。

银行核心系统并非针对单一业务功能而设计的独立系统,其概念源于集中式在线实时交互系统。

自20世纪60年代IBM推出CICS,客户信息控制系统以来,银行业基于该技术构建了能够集中处理交易、实时更新数据并支持多终端接入的综合性系统,即现代意义上的核心系统。

银行核心的基础业务领域涵盖传统存贷款业务、支付结算业务等商业银行核心服务,增值业务拓展现代核心系统逐步集成理财产品销售、保险代销等综合金融服务功能。在金融科技快速发展的背景下,系统架构经历了从集中式向分布式转型、从单体架构向微服务架构升级的演进过程。

手工记账时代(20世纪前):早期银行业务依赖纸质账本和手工记录方式,存在效率低下且易出错的问题。例如,19世纪的银行通过账簿管理存贷款业务,清算环节需人工逐笔核对,处理效率极低。

机械化与早期计算机化(1950s-1960s):20世纪50年代,IBM等公司推出机电式记账机,通过穿孔卡片技术实现交易数据的机械化处理,业务效率得到初步提升。60年代,银行开始引入大型计算机,如IBMSystem/360,通过集中式架构实现批量交易处理,标志着现代银行核心系统的雏形形成。

实时处理与网络化(1970s-1980s):随着关系型数据库技术的成熟和网络基础设施的完善,银行逐步实现联机交易处理,客户数据可实时更新,业务响应速度显著提升。如,日本三菱银行于1970年代部署的早期核心系统,率先支持跨网点通存通兑业务,成为网络化转型的里程碑。

标准化与模块化(1990s后):随着银行业务复杂化,核心系统向模块化设计演进,典型产品如Flexcube、TemenosT24等,支持存款、贷款、支付等功能的灵活组合与快速部署。系统通过标准化接口实现与外围系统的无缝对接,降低集成成本,提升业务扩展性。

现代技术演进:云计算、微服务架构,如蚂蚁集团OceanBase,逐步替代传统集中式系统,提升系统弹性与可扩展性。核心系统通过API与第三方服务,如支付、征信、电商,深度融合,构建开放金融服务平台,推动场景化金融服务创新。

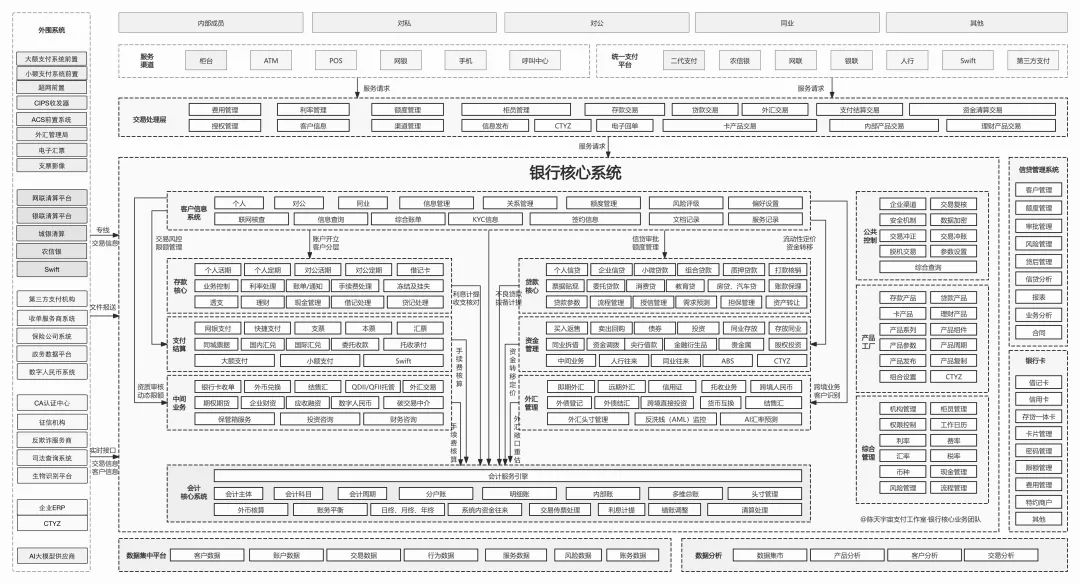

2.银行核心总架构

银行核心系统作为金融业务的核心支撑平台,其功能范围覆盖银行最基础、最关键的金融交易处理与客户服务管理,下图为银行核心总架构图。随着技术演进,核心系统架构逐渐从集中式向分布式转型,功能定位也从早期的"大而全"模式向"瘦核心"模式转变,聚焦于账户服务、基础服务中枢及会计账务处理三大核心能力。

账户管理:实现客户信息管理、存款账户与贷款账户的全生命周期管理;

交易处理:支持实时存取款、转账汇款、资金清算等核心交易,确保交易处理的时效性与准确性。

总账与核算:自动生成资产负债表、利润表等法定财务报表,通过账务核对机制保障数据一致性。

接下来将从业务模块维度,对核心系统的主要功能单元进行拆解,以全面了解银行核心的业务范围以及系统实现。

3.客户信息管理

客户信息管理作为银行核心系统的基础模块,承担着集中存储与管理客户基础信息、账户关联关系及交易行为数据的关键职能,是银行实现客户精准识别、风险动态管控、个性化产品推荐及高效业务运营的核心支撑体系。

资料来源:百度文库-eCASII银行核心业务系统

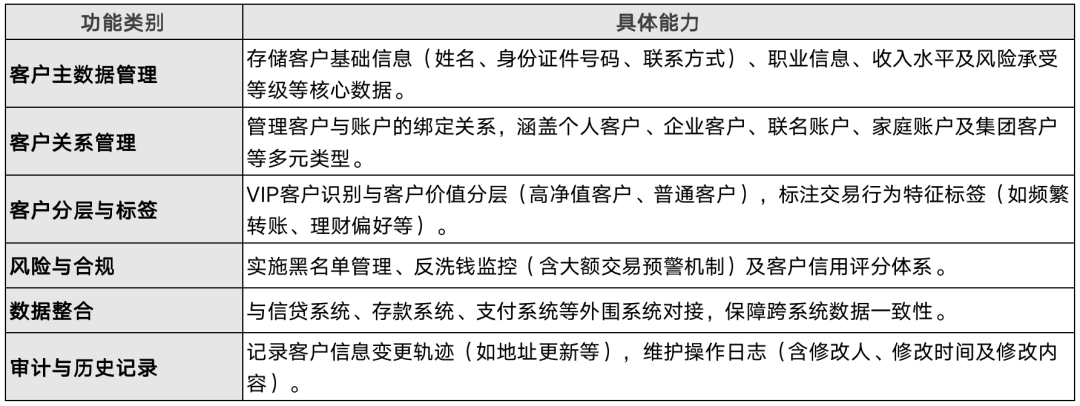

3.1.模块主要功能和作用

客户信息管理模块主要涵盖主数据管理、客户关系维护、客户分层运营及风险合规管控四大核心功能,具体功能详见下表:

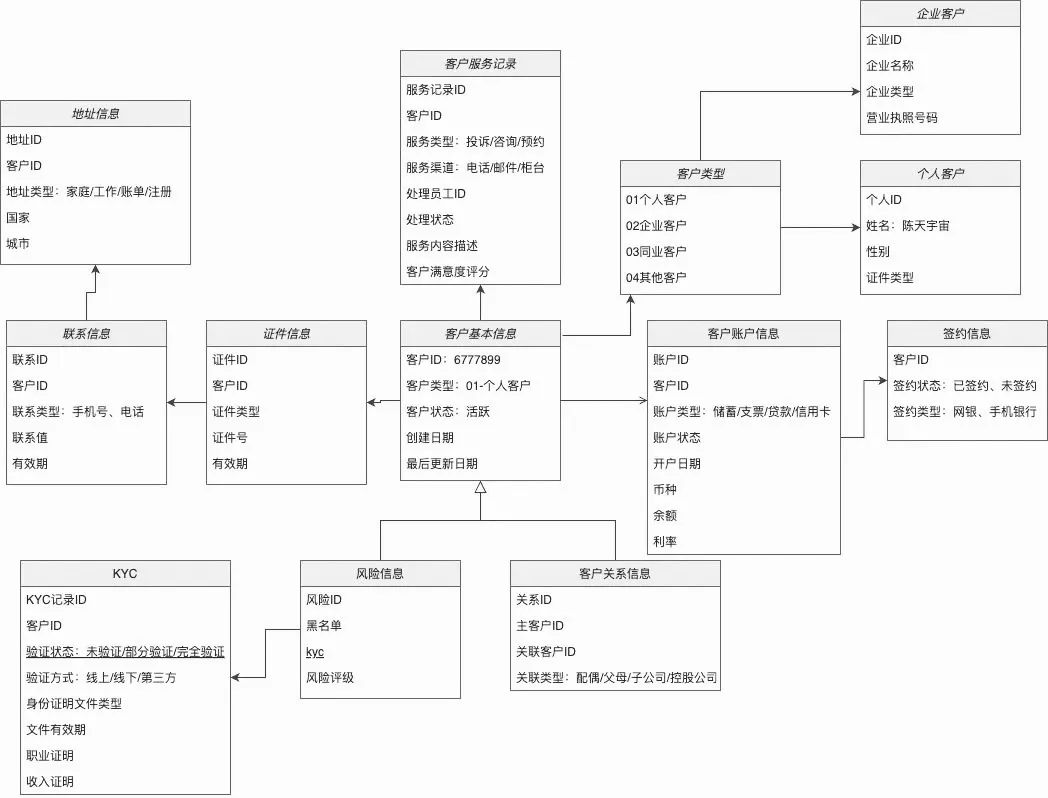

3.2.客户数据实体

3.3.客户信息业务实例

接下来以陈天宇宙到某行开户办理贷款为例,把客户信息模块串起来:

(1)注册成为该行的客户

陈天宇宙在手机银行申请开户,填写基本信息;CIF系统校验我身份证真实性,并查询反洗钱黑名单,确认无风险后生成唯一客户号。

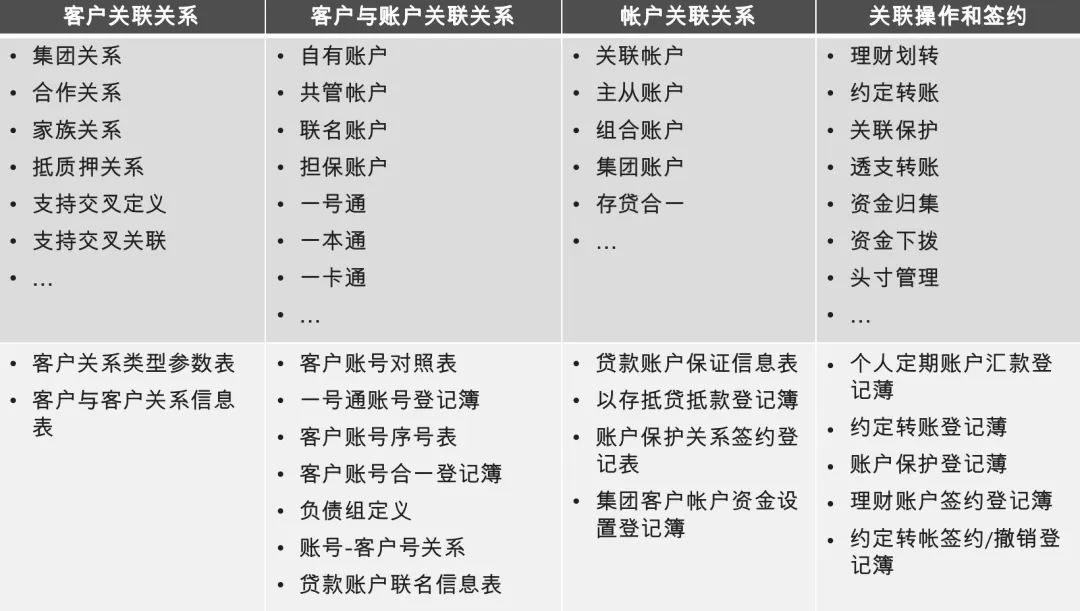

(2)账户关联

我先开通了一个储蓄账户,CIF系统自动关联该账户至我的客户号下;后续我在申请信用卡,银行直接调用CIF数据快速审批,常见的客户管理关系如下:

资料来源:百度文库-eCASII银行核心业务系统

(3)贷款申请

我申请经营性贷款,银行通过CIF调取基本信息、账户流水信息、信用评分;然后系统自动计算可贷额度,并推送适合的还款方案。

(4)营销推荐

CIF识别我为“中高收入客户”,结合以往的账户活跃度,手机银行通过风险等级匹配,推送相关的高收益理财产品、基于良好信用记录给与信用贷款优惠。

(5)风险监控

若我的账户突然有大额转账至境外账户,CIF触发反洗钱规则,风控部门介入调查。

总之,银行核心的客户信息管理是业务运营的中枢,支撑客户识别、风险控制、个性化推荐精准服务、数据整合避免信息孤岛等诉求实际应用中,CIF与核心系统的账户、支付、风控等模块紧密协作,确保银行业务高效、合规运行。

4.三大类银行账户拆解

账户作为银行核心系统的核心数据实体,是承载资金流动的基础载体,其状态变动直接影响存款、贷款、支付、清算等全业务流程。

银行账户还可以通过资金归属记录,完整记载账户持有人的资金权属信息;支持存取款、转账汇款、利息计算、风险控制等核心交易功能;同样,账户的每笔交易都会触发双轨处理机制,同步更新账户余额数据与后台会计科目信息,确保账实一致。

可以将银行账户分为存款账户、贷款账户、内部账户三大类

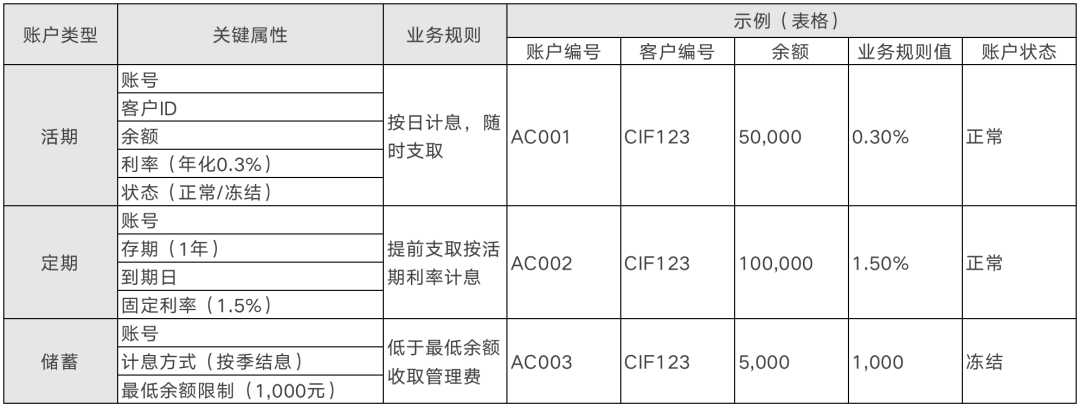

4.1.存款账户

该模块专注于客户存款账户的全生命周期管理,核心功能包括:资金存管,实现客户存款的安全存储与流动性管理;利息计算,支持活期、定期存款的自动化计息处理;账户控制,提供资金支取、账户冻结、解冻等操作权限管理。

4.2.贷款账户

该模块负责全流程信贷业务管理,核心功能涵盖:授信执行管控贷款发放流程,确保合规性与风险可控;还款管理支持本金、利息还款计划执行与异常监控;贷后运营提供贷款展期审批、不良资产清收及资产处置等延伸服务。

4.3.内部账户

该模块承担银行内部资金流转与财务核算核心职能,具体功能包括:资金调拨管理实现行内各账户间的资金划转与头寸调度;损益精准核算完成收入、成本、利得及损失的自动化账务处理;清算过渡支撑提供跨系统清算前的资金暂记与对账缓冲机制。

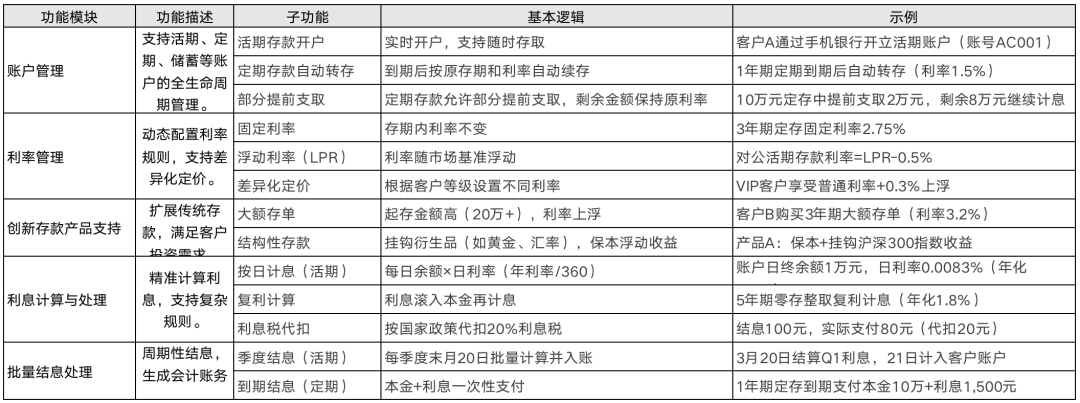

5.存款核心

存款核心模块是银行核心系统的重要组成部分,是银行负债端资金来源的核心载体,承担着客户存款资产的直接管理职能,并与贷款、支付、清算等模块实现深度协同。其具备如下的业务职能:

通过资金归集与运用吸纳个人及企业存款,构建银行信贷资金池,支撑资产业务拓展;

为全渠道客户服务提供灵活存取服务,支持活期、定期计息规则配置;延伸增值服务,如自动转存、大额存单定制等提升客户体验;

具备多层级风险管控能力,通过账户冻结、止付、限额等状态管控,防范资金异常流动;履行监管的存款保险报送、反洗钱监测等合规要求,降低系统性风险;

基于存款利率与贷款利率差额构建基础盈利模式,通过账户管理费、交易手续费等中间业务收入增强盈利能力。

存款核心的核心业务价值主要体现的三个方面:通过灵活产品,如结构性存款,和自动化服务,如自动转存,增强粘性提高客户体验;通过账户状态管理,例如冻结、止付,和合规计息降低操作风险,实现风险控制;通过精细化利率管理和低成本负债,如活期存款,提升净息差,扩大财务收益。

同样,还要支持高并发处理,如季度结息时的批量任务;能够实时利息试算,客户支取前展示应得利息;并且与总账系统实时同步,确保账务一致性。

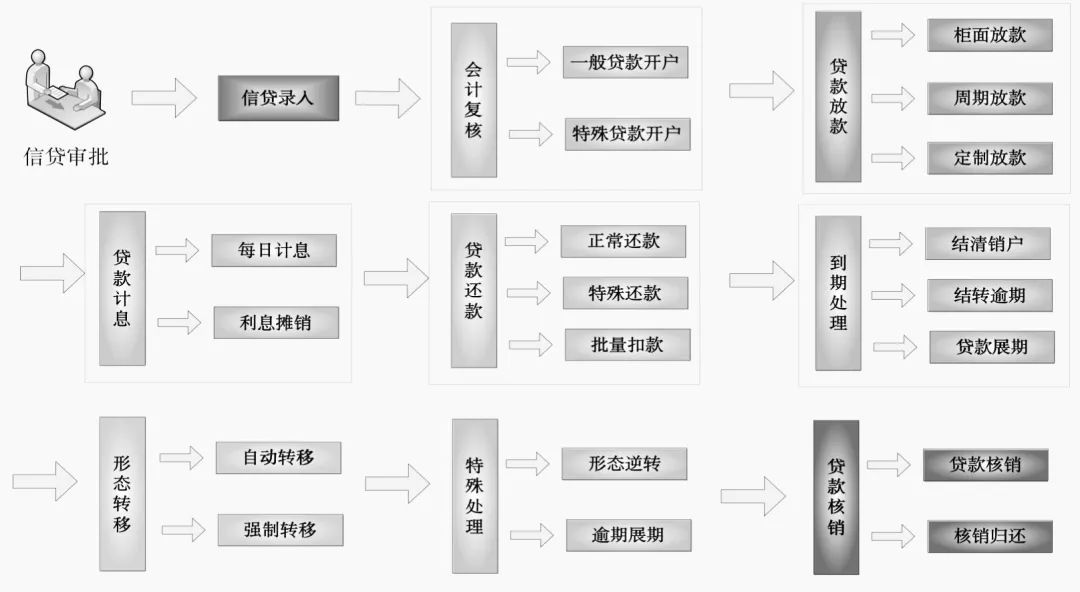

6.贷款核心

贷款核心模块作为银行核心系统的核心资产端,承担着信贷资产全生命周期管理职能,涵盖贷款发放、回收及风险管控等关键环节,直接决定银行的利息收入规模与资产质量健康度,其具备如下的功能矩阵:

贷款处理流程的完整控制

资料来源:百度文库-eCASII银行核心业务系统

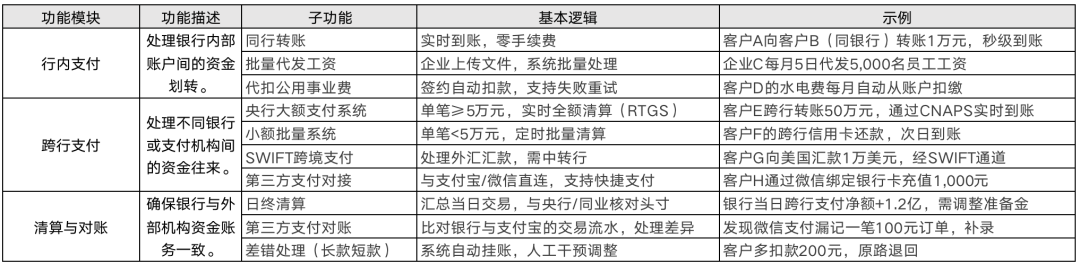

7.支付与结算

支付与结算模块作为银行核心系统的"资金高速公路",承担全渠道资金流转通道职能,是联结客户、银行、央行及第三方支付机构的金融基础设施核心枢纽。其主要实现的功能有:

全场景资金流转:构建个人与企业间支付、同业清算、跨境汇款三位一体的资金流动网络;

跨业务协同支撑:为存款、贷款、理财等核心业务提供实时资金划转服务,打通业务系统数据壁垒;

智能合规清算:基于交易流水智能核验机制,确保每笔资金清算的账务准确性;集成反洗钱监测、大额交易报告等监管科技模块;

极致客户体验:提供7×24小时实时到账、智能批量代扣等场景化支付服务;支持多币种结算、跨境汇款进度追踪等增值功能。

7.1.行内支付

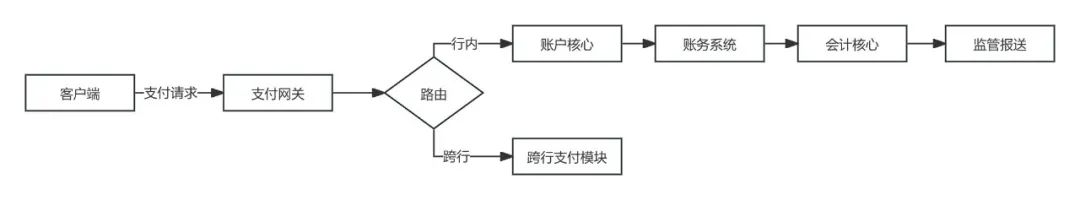

行内支付(On-Us Payment)指在同一银行体系内实现的账户间资金划转,该过程仅涉及同一银行系统内的付款方账户与收款方账户,不产生跨行或第三方支付机构交互。

客户在客户端通过网银、手机银行、柜面等渠道发起支付请求;支付网关进行交易风控、协议校验等处理;账户核心事实更新付款方和账户余额;会计核心生成借贷分录,如如:借客户A账户,贷客户B账户。行内支付有如下特征:

- 账户同源性:资金流转全程在单一银行账户体系内完成,例如工商银行A账户付款到工商银行B账户

- 极速到账:采用实时清算机制,资金划转通常在秒级时间内完成;

- 零成本结算:基于银行内部清算系统,无需支付跨行手续费或第三方通道费用。

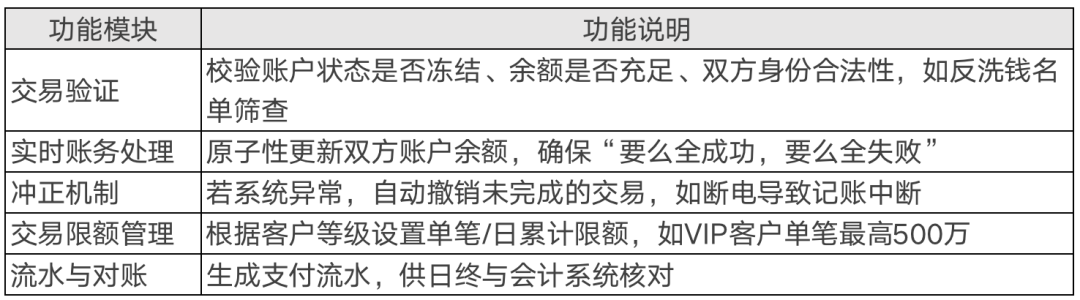

行内支付的实现主要依赖以下功能

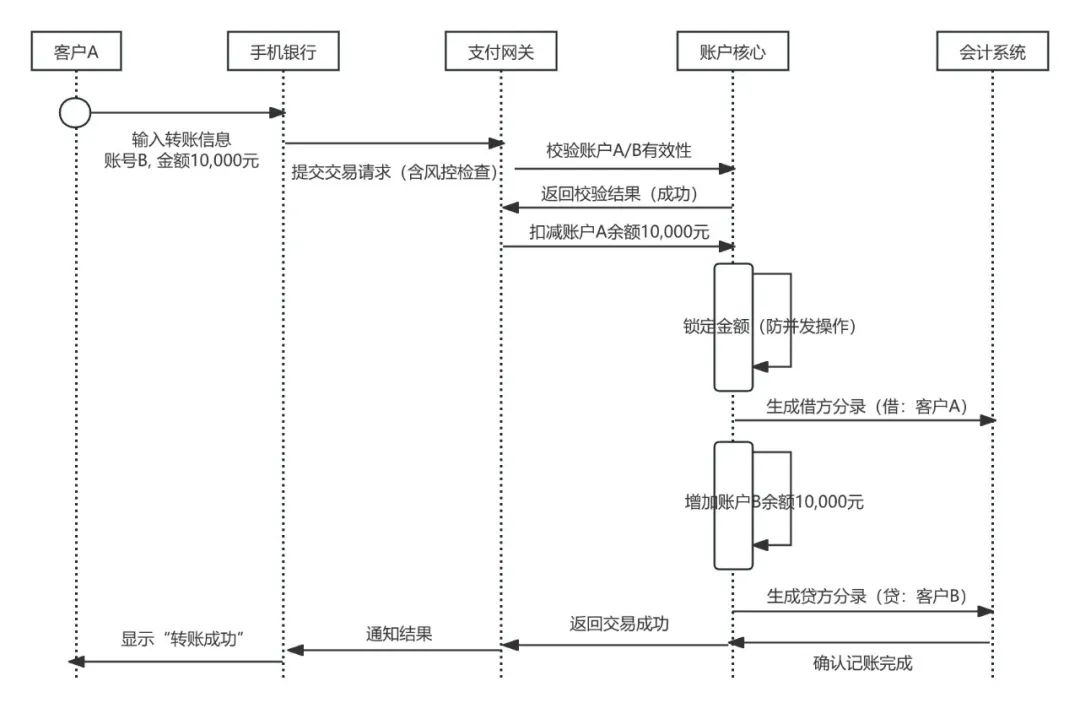

以客户通过手机银行向同行账户转账1万元为例,加深对行内支付处理过程的理解

7.2.跨行支付

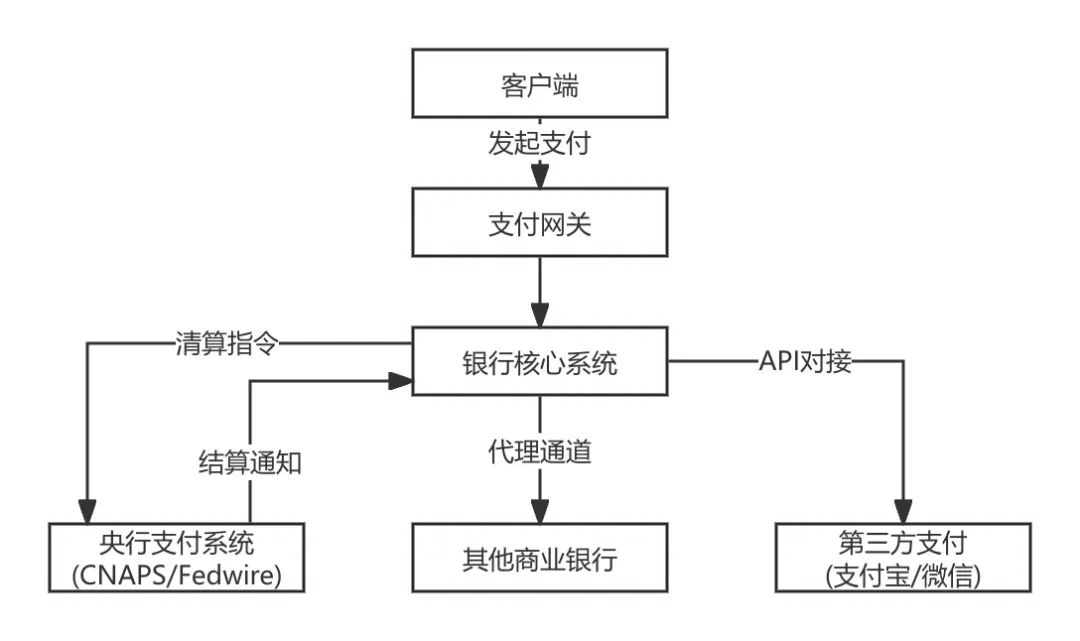

跨行支付指不同银行或金融机构间实现的资金划转,涉及账户余额的增减变动及银行间头寸清算。作为银行支付系统的核心功能模块,其核心价值在于保障资金在不同银行体系间实现安全、高效流转。

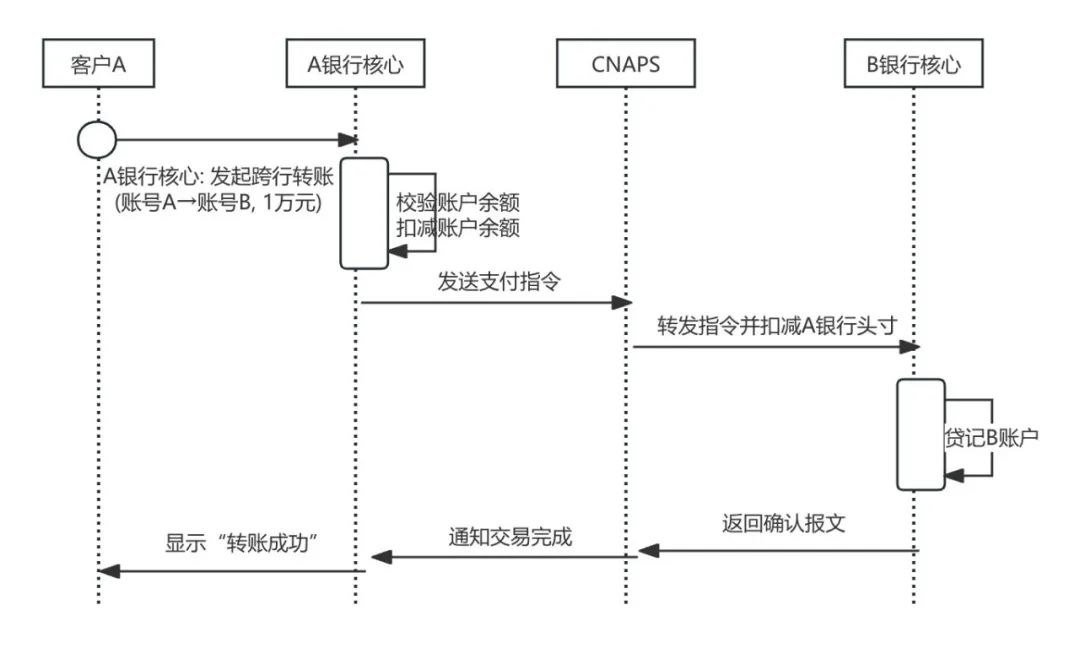

跨行支付一般基于不同的场景会涉及多个参与方和系统,如下图所示

其中,付款银行主要是发起支付指令,扣减付款方余额;收款银行接收资金,增加收款方余额;央行清算系统处理银行间资金结算,净额或者实时;代理行或者中转行协助无直连关系的银行完成跨行支付,例如跨境支付中的SWIFT中转行。

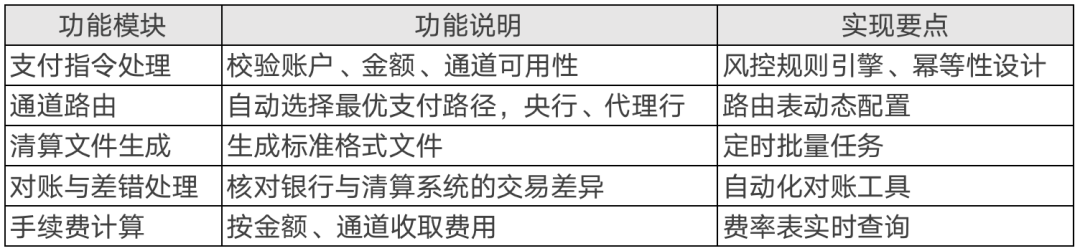

跨行支付的实现主要依赖以下功能

接下来以客户从A银行向B银行转账1万元,通过央行大额支付系统(CNAPS)实时清算为例,分析跨行支付的处理流程

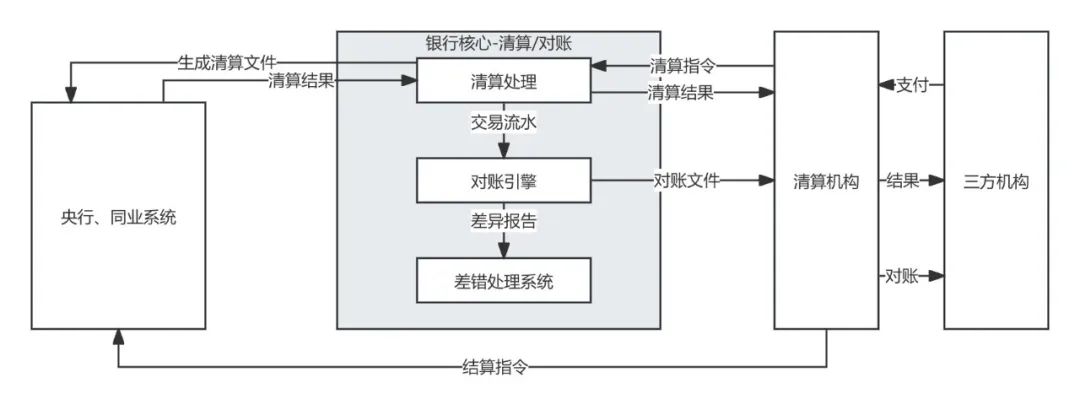

7.2.清算与对账

清算(Settlement):指银行与外部机构,如央行、同业银行、第三方支付平台之间进行的资金划拨与头寸结算操作,旨在确保交易双方的账务平衡及资金流转的准确性。

对账(Reconciliation):指通过比对银行内部账务记录与外部机构提供的数据,识别并处理两者间的差异,以保障账实相符,维护财务数据的真实性。

其中清算模块生成标准清算文件,如CNAPS格式,处理头寸调拨;对账引擎自动化比对内外账务,标记差异;通过差错处理系统人工或自动修复差异,如补记账、退款等。

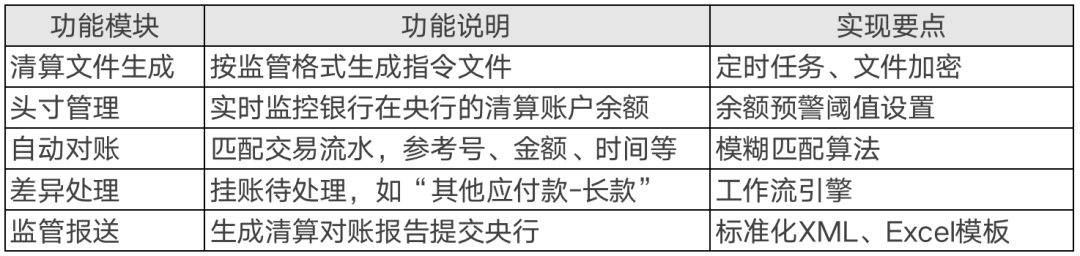

清算与对账的实现主要依赖以下功能

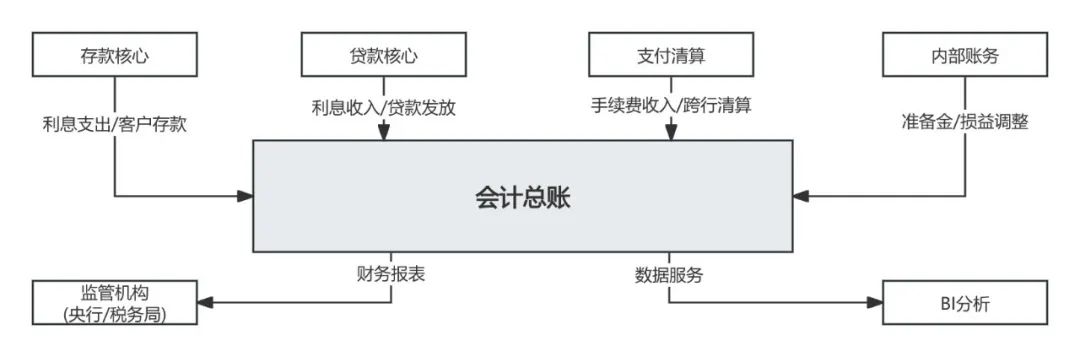

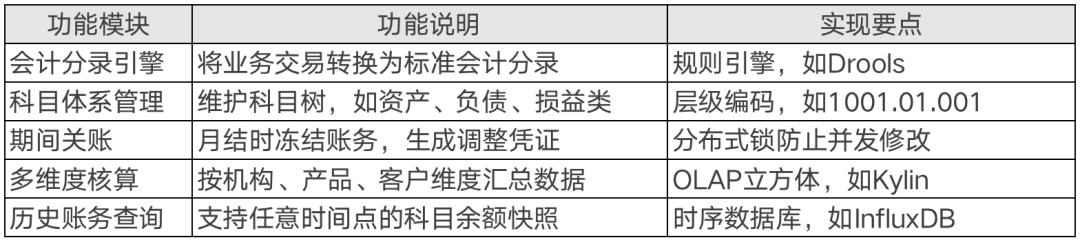

8.总账模块

会计总账(General Ledger, GL)作为银行核心系统的"财务中枢",承担着全行金融交易会计记录的核心职能。其通过标准化会计分录处理,确保账务处理的准确性、合规性,并为管理层决策与外部监管提供权威的财务数据支持。

总账模块通过存款、贷款、支付等业务触发会计记账;定期进行“总账科目余额=各业务系统明细账汇总”的总分核对;按日/月/年输出资产负债表、现金流量表等报表。其重要功能有:

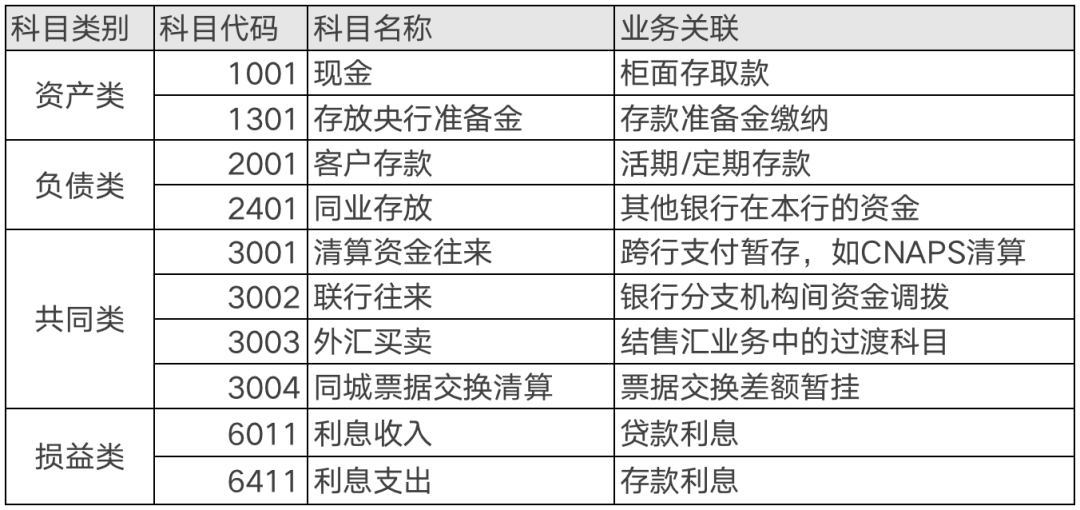

常见的银行总账科目如下所示

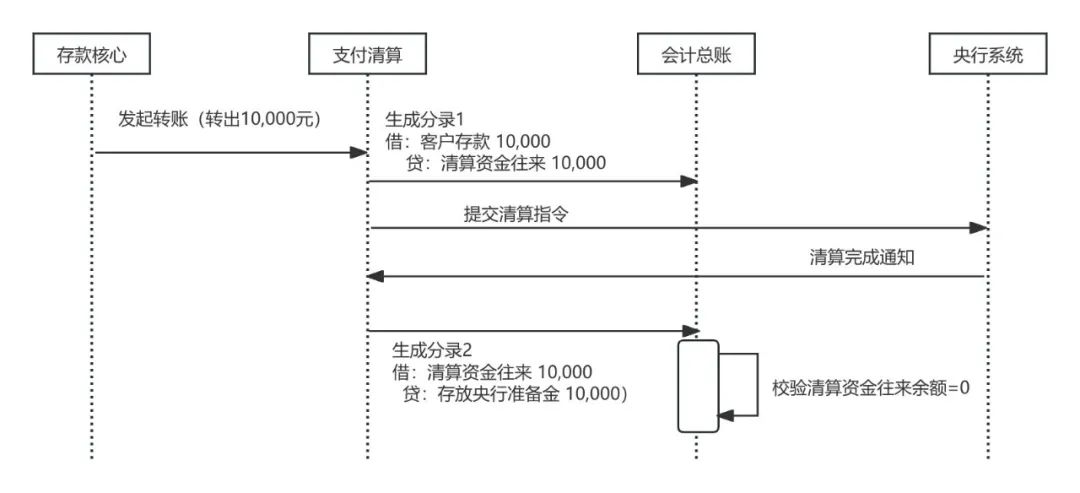

其中,共同类科目在日终清算后余额应为零,否则需排查差错;而且在资产负债表中需同时显示借贷方发生额,如外汇买卖。如下图所示,为一次跨行转账的账务处理示例

转账发起时

借:客户存款 10,000

贷:清算资金往来 10,000

清算完成

借:清算资金往来 10,000

贷:存放央行准备金 10,000

9.卡业务管理

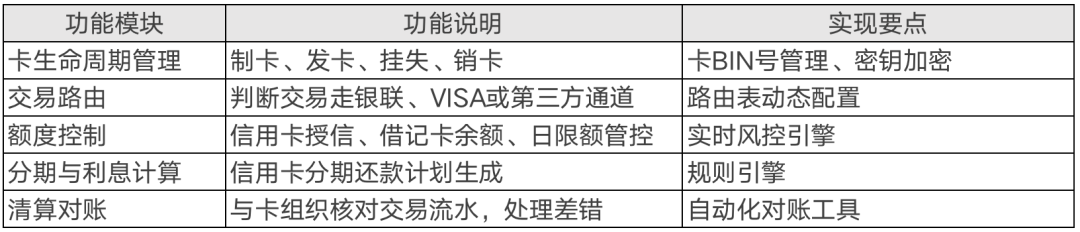

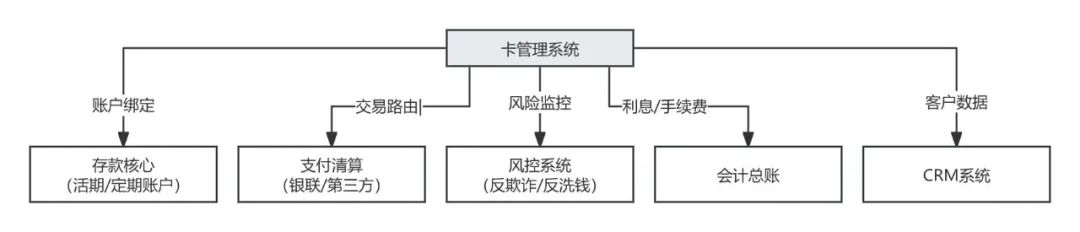

卡业务管理是银行核心系统中对借记卡、信用卡、预付卡等卡片全生命周期的管理模块,涵盖发卡、交易、清算、风险管理等环节,是连接客户账户与支付渠道的关键枢纽。

支持POS消费、ATM取现、线上支付等场景,通过卡号关联客户账户,如借记卡绑定活期账户等。

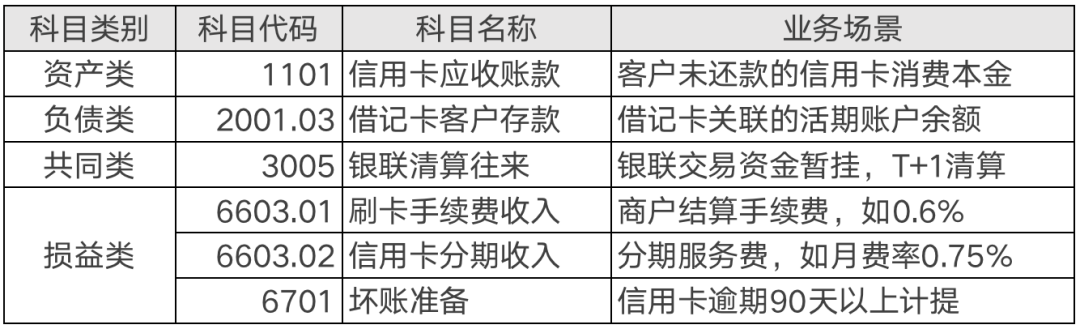

在发卡的过程中,CRM系统提供客户信息卡系统生成卡号并绑定账户;在交易过程中,通过银联、第三方支付渠道完成消费,实时扣减账户余额;在清算过程中,日终与卡组织进行对账,会计总账记录手续费收支。卡业务涉及的主要科目如下:

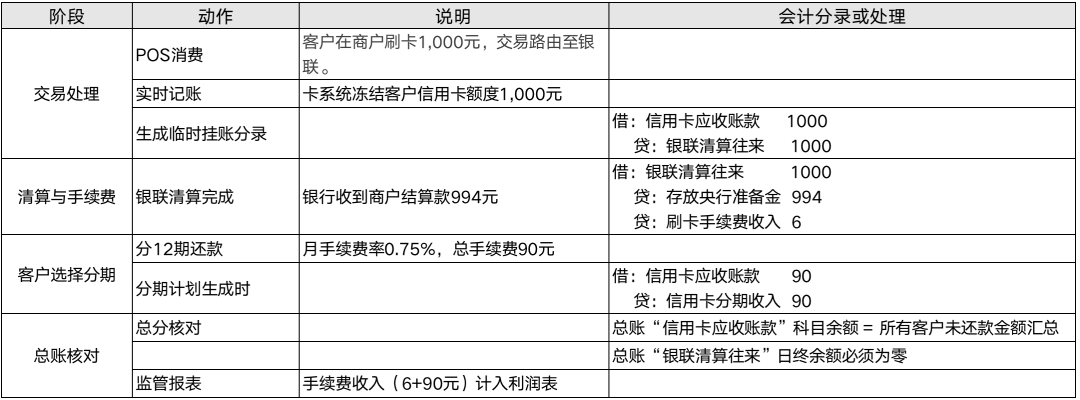

假如客户使用信用卡消费1,000元,其中商户手续费6元,分期费率0.75%,我们来看一下整个账务处理过程

卡业务管理是连接账户、渠道、商户的桥梁;通过额度控制和分期定价提升盈利能力;通过支持一键绑卡、实时交易提醒等增值服务提升客户体验。

从上述的功能模块拆解,我们可以看出来银行核心系统的功能范围可以总括为

基础账户+存贷汇+支付清算+财务核算+风控合规

不同银行的核心系统可能因业务侧重,如零售银行与对公银行等而有所差异,但上述功能是绝大多数核心系统的通用能力。

12.客户、账户、卡

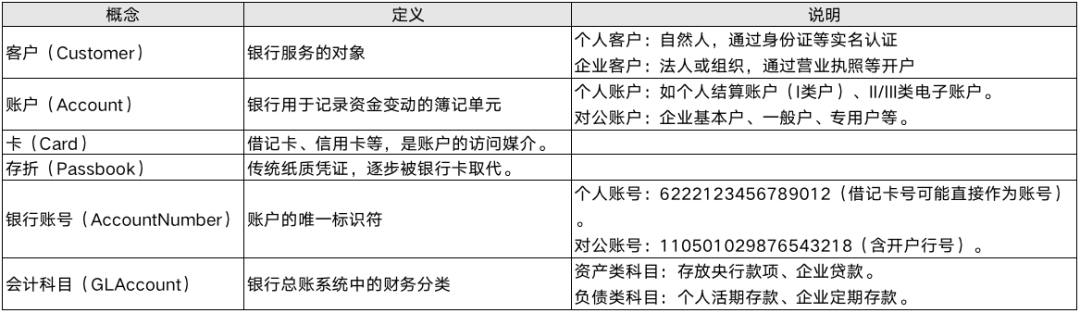

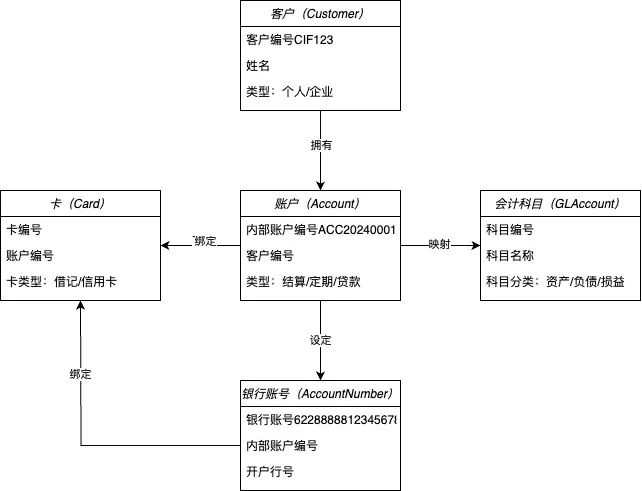

银行的核心数据体系涵盖客户、账户、卡、存折、会计科目等多层级数据实体,各实体间通过业务规则与关联关系联系起来,我们先对比下这几个概念之间的区别与联系:

银行账户(Account)是客户在银行开立的资金存储或信贷实体,包含账户类型、余额、状态等完整业务属性;而银行账号(AccountNumber)是账户的唯一标识符,用于业务操作,如转账,和系统识别,他们之间的数据关系如下:

(1)客户与账户

1:N关系,即一个客户可开立多个账户,如个人客户同时有活期账户、定期账户;企业客户通常需开立至少一个基本户,用于工资、税费,和多个一般户。

(2)账户与卡、存折

1:1或1:N关系,一张借记卡通常绑定一个结算账户。信用卡可能独立于结算账户;存折可绑定一个定期账户。

(3)账户与会计科目

账户交易自动映射至科目,如个人活期存款映射至负债类科目个人活期存款;企业贷款发放映射至资产类科目企业贷款。

为什么需要拆分出账户和账号呢?一方面基于安全需要,账号可对外公开,账户ID仅内部使用,防止业务数据暴露;另一方面是保持灵活性,一个账户可绑定多个媒介,如借记卡、存折共用同一账户。

这里要明确一点,一般情况下借记卡卡号=账号,如6228888812345678;而信用卡卡号≠账号,信用卡号关联内部授信账户。

总之,客户是根,账户是资金载体,卡、存折是访问工具

而会计科目是财务核算的终点,确保每笔交易在总账中准确归类;企业账户与个人账户通过交易联动,最终体现为银行资产负债表的变化。

通过这种层级关系,银行实现从客户服务到财务核算的全链路闭环管理。

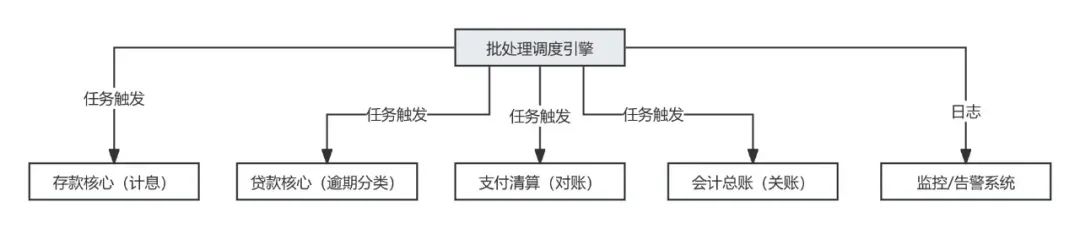

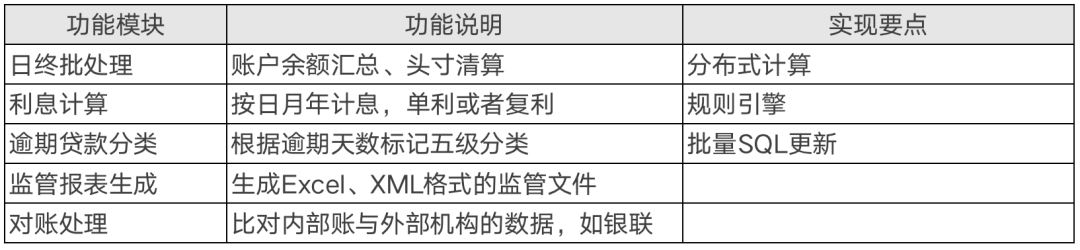

13.批量处理解析

批处理(Batch Processing)是银行核心系统中定时、批量执行的任务流程,用于处理无需实时响应的业务,如日终清算、利息计算、报表生成。通常在业务低峰期运行,一次性处理大量数据,一般无需人工干预,依赖预设规则和容错机制。

批处理模块主要涉及到如下功能点

批处理是银行核心系统的“夜间引擎”,其批量处理千万级账户,降低实时系统压力;通过自动化避免人工差错,如利息计算;并确保监管报表按时、准确生成。

这部分不再过多阐述,后面单独详解该部分。

最后

银行核心系统作为银行业务运作的核心,其建设与优化对银行的发展至关重要。

通过深入理解核心系统的本质、发展历程、在全局架构中的定位、需求定义、项目组织、服务拆分、批量处理等关键方面,银行可以更加科学、合理地规划与实施核心系统建设项目,为业务发展提供坚实支撑。

同时,随着金融科技的不断发展,银行核心系统也将持续演进,以适应新的业务需求与技术挑战。

本文系转载,前往查看

如有侵权,请联系 cloudcommunity@tencent.com 删除。

本文系转载,前往查看

如有侵权,请联系 cloudcommunity@tencent.com 删除。