10句话,轻松读懂资产负债表

原创10句话,轻松读懂资产负债表

原创

帆软BI

发布于 2025-08-13 12:59:22

发布于 2025-08-13 12:59:22

资产负债表很多财务小伙伴经常见,但说实话,能真正把这张表读透的人,真不算多。这张表看着复杂,其实核心就那么些门道。

今天我就用10句实在话,把资产负债表的关键说透,都是平时工作里总结的干货,你听完再看表,肯定会有新感觉。

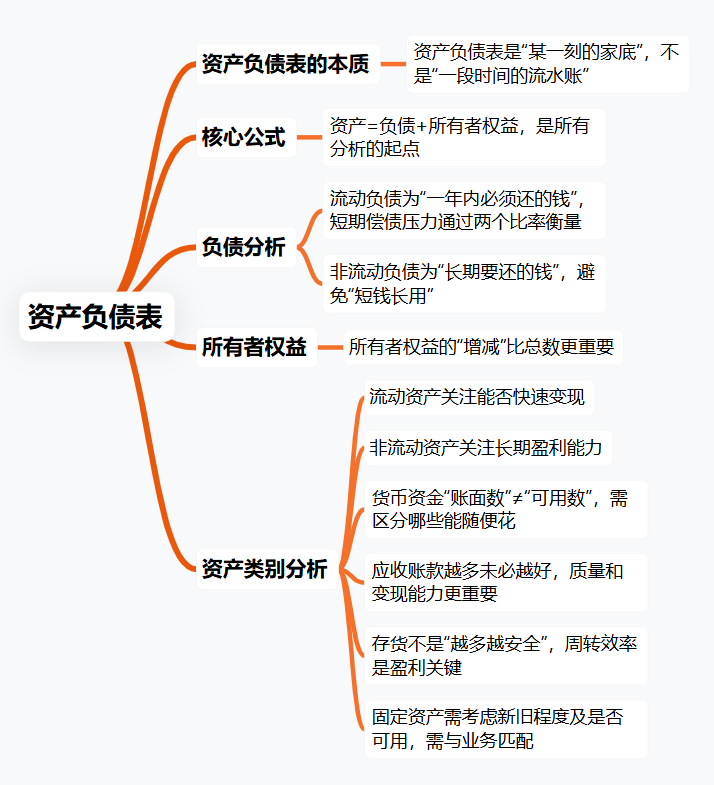

第1句:资产负债表是“某一刻的家底”,不是“一段时间的流水账”

很多刚入行的朋友容易把资产负债表和利润表弄混,我得先把这点掰扯清楚:

- 利润表记的是“这一个月、这一年赚了多少钱”,是一段时间的经营成果;

- 而资产负债表不一样,它记的是“某一天结束时,公司手里有多少东西、欠了多少钱、真正属于自己的有多少”。

所以看这张表,千万别只看一个时间点的数据。

比如说:

刚好这天有笔大回款到账,货币资金一下变多了,你能说公司资金状况一直这么好吗?肯定不能。

所以平时咱们看报表,是不是总有人只抓着一个月的数据说事儿?要我说,至少得对比最近三年同一时间点的表,才能看出趋势,不然很容易判断错。

第2句:核心公式“资产=负债+所有者权益”,是所有分析的起点

这是资产负债表的底层逻辑,也是咱们做分析的起点,记不住这个,后面就不用谈了。

简单来说,公司手里的所有资产:

- 要么是借来的(这就是负债)

- 要么是股东自己投的

- 或者公司赚来的(这就是所有者权益)

所以拿到一张资产负债表,先看这个公式平不平:

左边资产总计,右边负债加所有者权益,两个数必须一模一样。

要是对不上,这表肯定有问题,要么是算错了,要么是漏记了,直接退回重编就行,不用往下看了。基础都错了,后面的分析再花心思也是白搭。

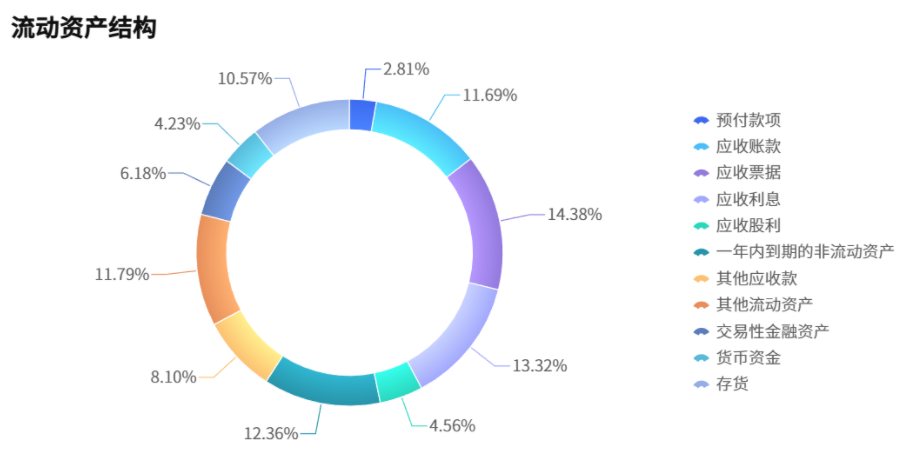

第3句:流动资产看“能不能快速变成钱”,非流动资产看“长期能不能赚钱”

资产分两大类:

- 流动资产

- 非流动资产

怎么区分呢?

- 一年内能变成现金的,就是流动资产,比如现金、存货、应收账款;

- 超过一年才能变现的,就是非流动资产,比如厂房、设备、长期投资。

1.流动资产,重点看它的“变现能力”

比如:

- 货币资金,随时能花;

- 应收账款,得等别人付钱;

- 存货,得卖出去才能变成钱。

这些东西能不能快速变现,直接关系到公司短期内能不能付工资、还欠款。

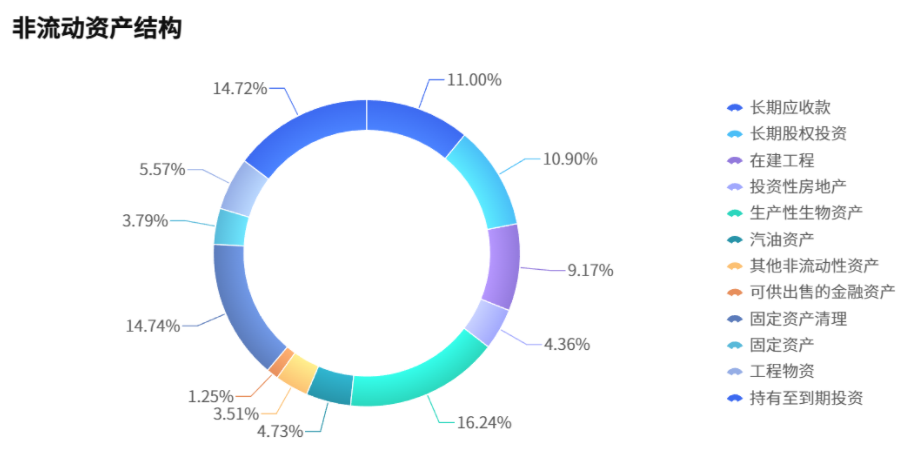

2.非流动资产,看的是“长期价值”

比如一家工厂,厂房设备这些非流动资产占比高,说明它想靠扩大生产长期赚钱;要是一家公司非流动资产很少,大部分是流动资产,可能它更偏向短期灵活经营。

不同行业情况不一样:

- 制造业企业的非流动资产(厂房、设备)占比高,说明它在“重资产运营”;

- 互联网企业流动资产(服务器、用户数据)占比高,说明它在“轻资产扩张”。

先把这两类分清楚,再看具体项目,思路就不会乱。

第4句:货币资金“账面数”≠“可用数”,得拆开看“哪些能随便花”

报表上的“货币资金”,看着是实打实的钱,但里面可能藏着“不能动的钱”。我见过不少新手,看到货币资金数额大就觉得公司有钱,其实不然。

咱们得把货币资金拆开来看:

- 有多少是活期存款,能随时取出来用?

- 有多少是定期存款,没到期取不出来?

- 有多少是给银行的保证金,比如贷款时被冻结的钱?

- 还有多少是专门用来盖厂房、买设备的专项资金?

举个例子:

报表上写着货币资金5000万,看着不少。

但拆开仔细一看:

- 3000万是一年期定期存款,

- 1000万是贷款保证金不能动,

- 剩下能随时用的只有1000万。

这时候你还觉得公司资金充裕吗?肯定不。所以说,货币资金的“可用数”比“账面数”更重要,这点一定要记牢。

第5句:应收账款不是越多越好,质量和变现能力更重要

应收账款是别人欠公司的钱,有人觉得这数越大越好,说明生意好。其实真不是这么回事,应收账款多,风险也可能大。

我给你两个判断标准:

第一个看账龄

账龄就是这笔钱欠了多久。欠了3个月的,和欠了3年的,能一样吗?欠得越久,收不回来的可能性越大。

一般来说:

超过一年的应收账款,就得特别小心,很可能变成坏账。

这时候还要看公司提了多少坏账准备,提少了,利润就虚高了。

第二个看客户集中度

要是前五大客户的应收账款占了总数的60%以上,这里面就有风险:

万一其中一个客户倒闭了,或者故意拖着不付钱,公司的资金链很可能受影响。

说白了,应收账款就是“还没拿到手的收入”,能不能真正变成现金,才是关键。

第6句:存货不是“越多越安全”,“周转效率”才是盈利关键

存货包括:

- 原材料

- 正在生产的产品

- 已经做好的产成品

有人觉得存货多,说明货卖得好,其实不然。存货多,可能是卖不出去积压了,反而不是好事。

这里有个关键指标:存货周转天数。

计算公式是:存货周转天数=(存货平均余额×365)÷主营业务成本。

简单说,就是存货从买进来到卖出去,平均要花多少天。

比如,去年存货周转天数是30天,今年变成60天了,这就有问题了。说明货卖得慢了,积压了。

你想啊:

1000万的存货,压在仓库里,要是这笔钱存银行,按年化3%算,一年也有30万利息。

而现在压在货上:

不仅没利息,还要付仓储费,时间长了东西可能还会贬值,比如衣服过季了、电子产品更新换代了,卖价就得打折。

所以说,存货不怕少,就怕周转慢。周转得快,资金才能活起来,公司才能赚钱。

第7句:固定资产要看新旧和能不能用,跟业务匹配才值钱

固定资产主要是厂房、设备这些,看着是实实在在的东西,但不是越多越值钱,得看能不能用、跟业务配不配套。

1.先看“成新率”

计算公式是:(固定资产原值 - 累计折旧)÷固定资产原值×100%。

这个数越高,说明设备越新。

比如一家生产企业:

- 成新率从50%降到30%,可能是设备老化了,该更新了;

- 要是突然从30%升到70%,可能是新买了设备,想扩大生产。

2.再看“产能匹配度”

比如:

公司的设备一个月能生产1000件产品,但实际一个月只卖出去500件,说明设备没充分利用,固定成本(比如折旧、维护费)就会占很大比例,摊薄利润。

反过来:

要是一个月能卖1500件,但设备只能产1000件,说明产能不够,可能会错过订单。

所以说,固定资产得跟业务需求匹配,才能真正帮公司赚钱,不然就是浪费钱。

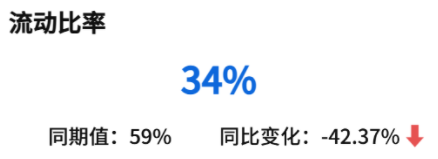

第8句:流动负债是“一年内必须还的钱”,短期偿债压力看两个比率

流动负债就是一年内要还的钱,比如短期借款、欠供应商的钱、要交的税。这些钱能不能按时还上,关系到公司能不能正常运营。

怎么判断短期偿债压力?

看两个比率:

1.第一个是流动比率

计算公式:流动资产÷流动负债。

一般来说:

这个数在2左右比较稳妥,意思是流动资产是流动负债的2倍,就算有突发情况,也能应付。

但不同行业不一样:

比如超市,每天都有现金流入,流动比率1左右也没问题。

2.第二个是速动比率

计算公式:(流动资产 - 存货)÷流动负债。

为什么减去存货?

因为存货变现慢,万一卖不出去,就没法用来还钱。

一般来说:

这个比率在1左右比较好。要是流动比率低于1,速动比率低于0.5,那就要小心了。

说明:

公司手里的流动资产可能不够还短期负债,很可能被供应商催款、银行催贷,搞不好资金链就断了

所以,这两个比率得结合着看,才能更准。

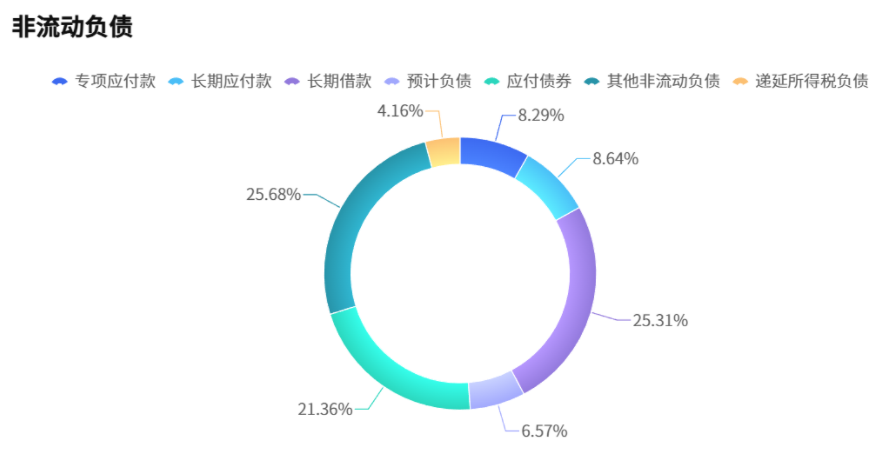

第9句:非流动负债是“长期要还的钱”,别搞“短钱长用”

非流动负债是一年以上才用还的钱,比如长期借款、公司发行的债券。

这些钱一般用来搞长期项目:

比如盖新厂房、研发新产品,这些项目回报周期长,用长期负债来支持,比较合理。

但这里有两个坑要避开:

1.利息负担

要是长期借款是浮动利率,遇到利率上涨,每年要还的利息就会变多,增加成本。

所以得看借款合同:

利率是固定的还是浮动的,心里要有数。

2.期限错配

比如公司借了一笔1年期的短期贷款,去投一个3年才能完工的项目。

但问题是:

3年后项目才赚钱,但贷款1年后就要还。这时候只能再借钱还旧债,很容易越借越多,最后还不上。

用过来人的经验告诉你,长期的项目尽量用长期负债,短期的需求用短期负债,别搞混了,不然风险很大。

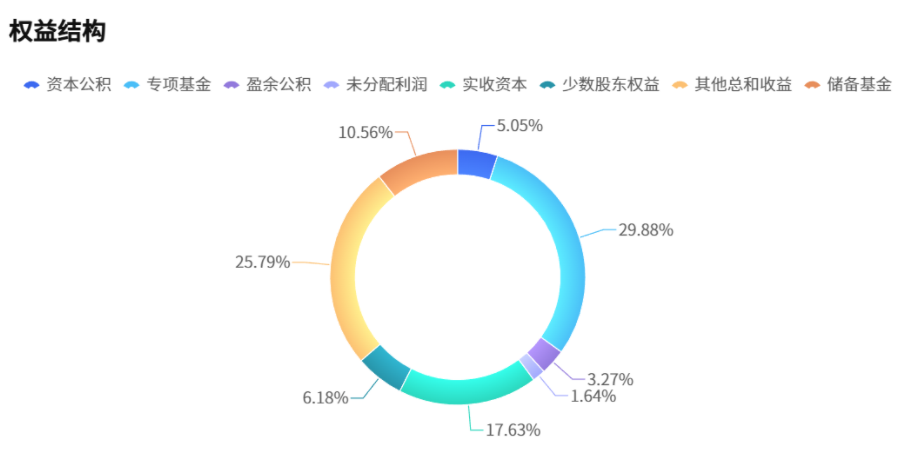

第10句:所有者权益的“增减”比总数更重要

所有者权益就是公司的“净资产”,等于资产减去负债。不少人只看这个数有多大,其实更该看它是怎么变的。

所有者权益的变动,主要来自几个方面:

- 股东增资(资本公积增加)

- 公司赚钱(未分配利润增加)

- 公司亏损(未分配利润减少)

我给你举个例子就明白了:

一家公司所有者权益今年增加了500万,

- 要是其中400万是未分配利润(也就是公司自己赚的),说明公司能自己造血,靠谱;

- 要是500万都是资本公积(也就是股东新投的钱),说明公司本身没赚钱,全靠股东输血,这就得打个问号了;

- 要是所有者权益减少了,很可能是公司亏了钱,在吃老本。

一家健康的公司:

所有者权益应该是慢慢往上涨的,而且主要靠自己赚钱(未分配利润增加),不是总靠股东投钱。

总结

资产负债表就像公司的“家底清单”,它不会直接告诉你公司好不好,但你对着这10句话一点点看,就能看出:

- 公司钱从哪来

- 花到哪去

- 有没有风险

- 能不能持续赚钱

平时看资产负债表的时候,别急着翻页,先想想这10个点,多对比几年的数据,慢慢就有感觉了。做财务分析,就是要从这些数字里看出门道,你说对吗?

原创声明:本文系作者授权腾讯云开发者社区发表,未经许可,不得转载。

如有侵权,请联系 cloudcommunity@tencent.com 删除。

原创声明:本文系作者授权腾讯云开发者社区发表,未经许可,不得转载。

如有侵权,请联系 cloudcommunity@tencent.com 删除。

评论

登录后参与评论

推荐阅读

目录