R语言门限误差修正模型(TVECM)参数估计沪深300指数和股指期货指数可视化

R语言门限误差修正模型(TVECM)参数估计沪深300指数和股指期货指数可视化

全文链接:http://tecdat.cn/?p=32511

时间序列模型的理论已经非常丰富,模型的应用也相当广泛。但现实生活中,越来越多的时间序列模型呈现出了非线性的特点,因此,研究非线性时间序列模型的理论及对其参数进行估计有着极其重要的意义(点击文末“阅读原文”获取完整代码数据)。

相关视频

门限模型作为非线性时间序列模型的一种,与一般的时间序列模型不同的是模型中包含跳跃,即有门限,因此对模型的参数估计还需先对门限的选取讨论。

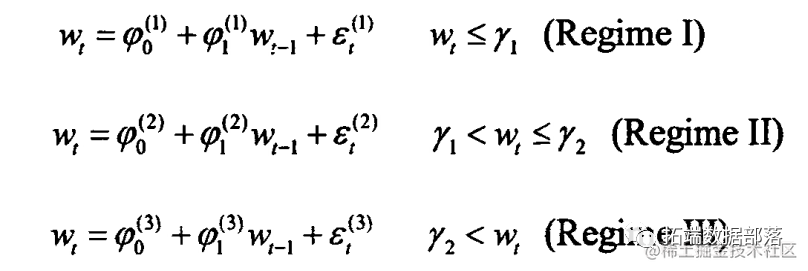

本文研究的对象也只有两个,即沪深300指数和沪深300股指期货指数,分别为St,和Ft,如国内外文献纷纷证明,他们之间存在一种非线性关系,适合采用门限协整模型建模,这和基于持有成本模型的无套利区间模型不谋而合。无套利区间模型从理论上说明了无套利区间的存在,并给出了计算公式,但是公式中的很多变量千变万化,甚至是无法估计的,因此无法得出实际的套利区间。然而转换一个思路,采用门限误差修正模型,通过对时间序列的建模,可以直接计算出门限值,得到无套利区间,对投资者更具有实际意义。

本文根据门限误差修正模型,帮助客户在R软件编程后得到门限值,以及门限误差修正模型(TVECM)的参数估计。

门限误差修正模型

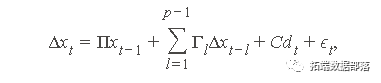

首先引入误差修正模型(ECM),它是由Davidson、Hendry、Srba和Yeo 在1978年提出的。为便于叙述,通过一个具体的模型来介绍它的结构。

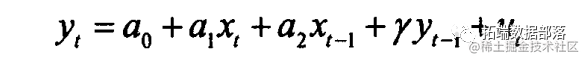

当滞后阶数为一阶时,变量X和Y有如下(1,1)阶分布滞后形式

该模型显示出第t期的Y值,不仅与X的变化有关,而且与t.1期的X与Y值有关。对上式直接变形得到:

上式意味着,被解释变量y的短期波动可以由解释变量的短期波动和两个变量的长期均衡误差两部分来解释。即y的变化决定了x的变化以及前一时期的非均衡误差。因此,y的值已对前期的非均衡程度做出了修正。上式称为一阶误差修正模型。

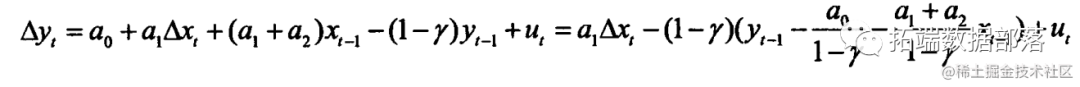

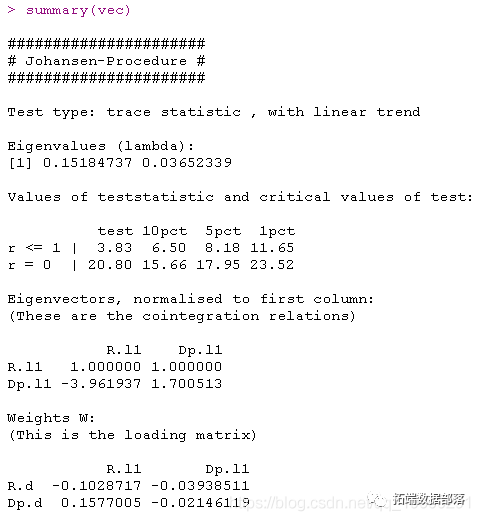

Hansen和 Seo(2002)考虑了在协整矩阵和门限未知的情况下,扩展了门限协整模型。Kim (2010)运用了SupLM检验统计量来检验双门限。三区域的门限调整模型能够按照下述表示:

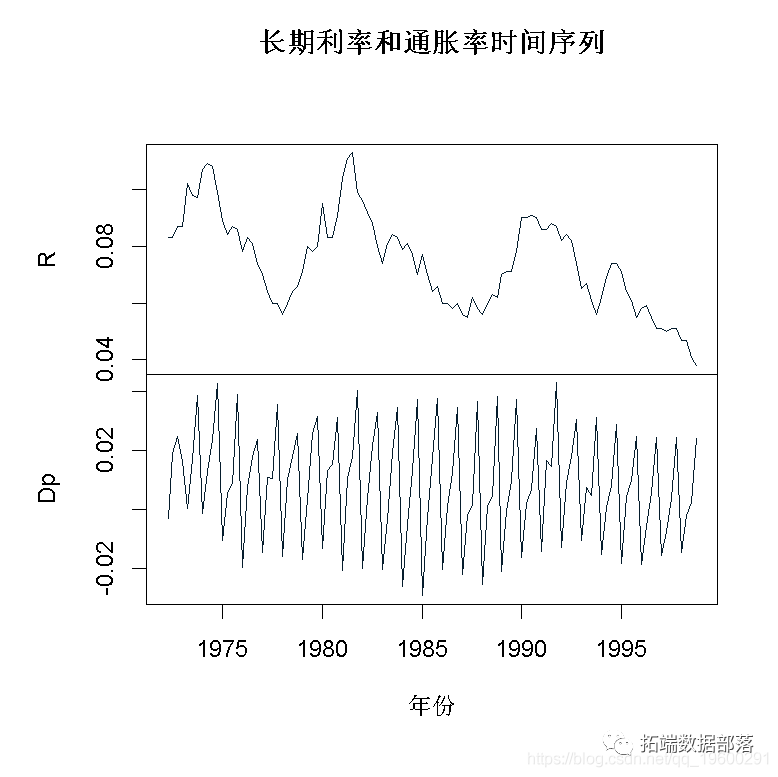

数据

datad=cbind(diff(data[,1]),diff(data[,2]))

预测 TVECM 模型

datal=log(abs(datad))

tv<-TCM(dat

print(tv)

进行基差的筛选

jicha=log(abs(datad\[,1]))-log(abs(datad\[,2]))

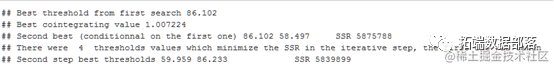

运行后结果如下:

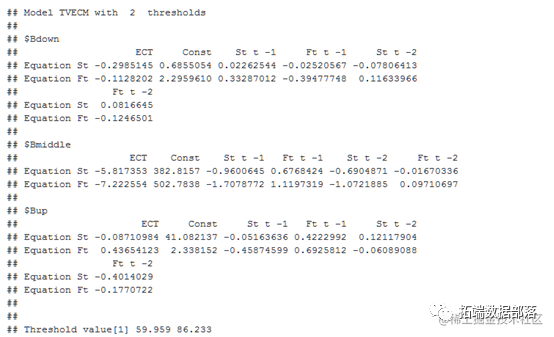

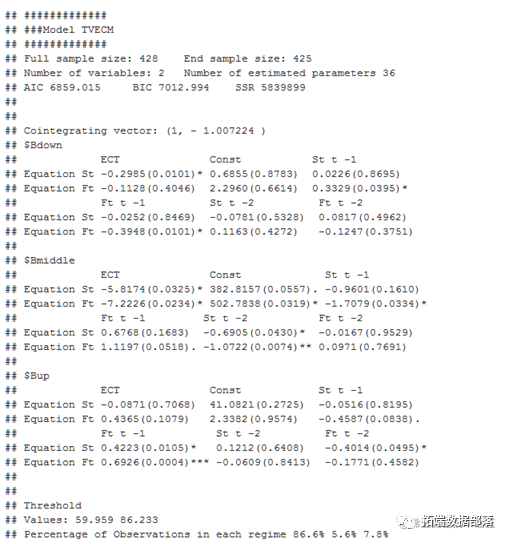

该结果显示:我们最终要找的门限值有两个,下门限和上门限分别为 59.959和86.233。这样将整个区间分成了三段, w< 59.959, 59.959≤w<86.233,w≥86.233。

后面我们分别将对三个区间的数据用EXCEL进行筛选,然后进行ADF和协整性检验,确定无套利区间,以给投资者更好的投资建议。

另外,该结果还给出了三个区间的门限误差修正模型的参数估计值。

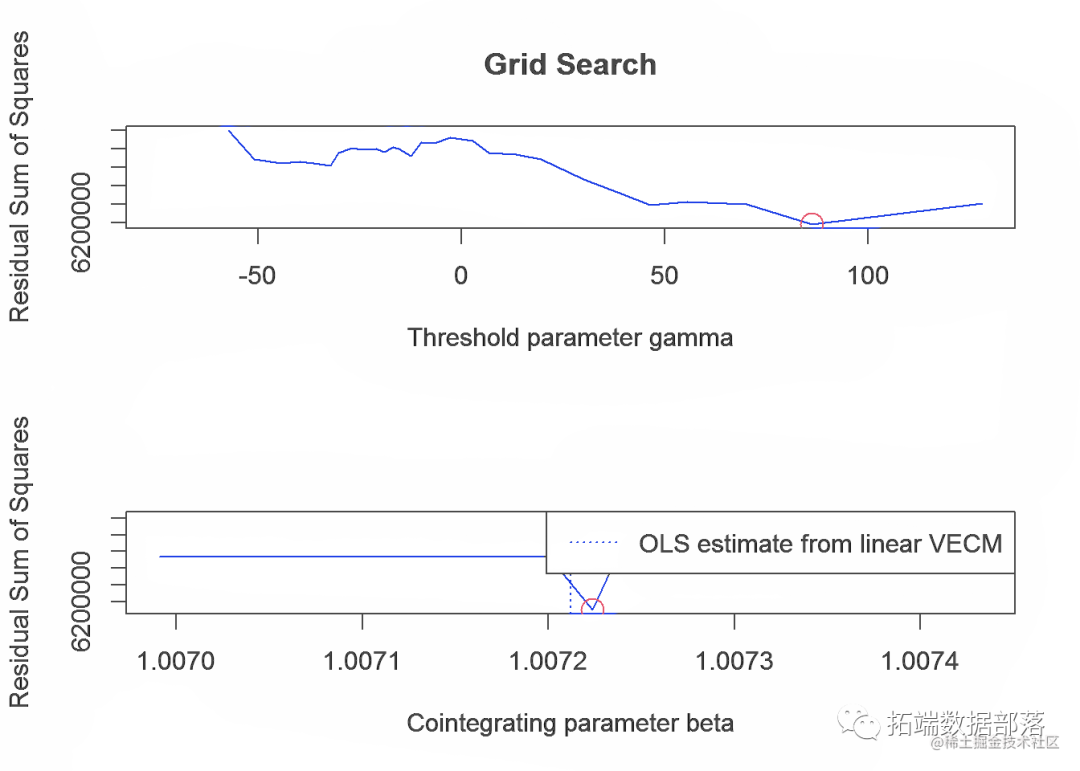

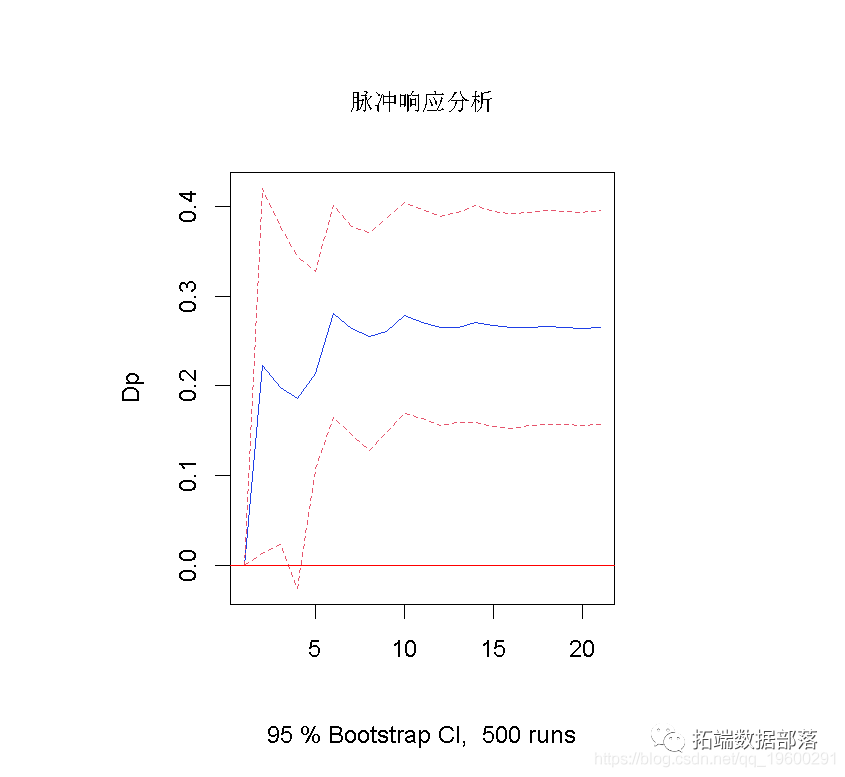

下图在R软件中使用bootstrap格点搜索法寻找两门限的过程,纵轴为残差平方和,横轴为门限参数gamma和beta,当残差平方和为最小的时候对应的门限参数gamma和beta即为所求的下门限和上门限。

然后使用r进行基差的筛选。

01

02

03

04

(1)区间一:w< 59.959

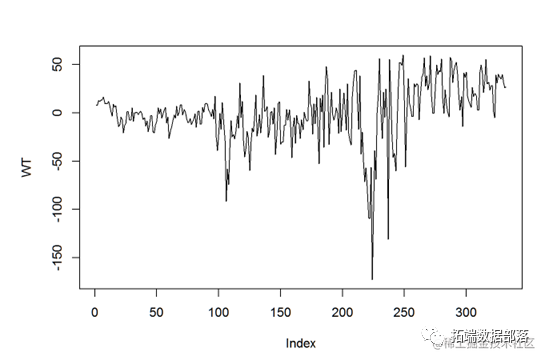

经过R软件筛选,428组数据中一共有332组数据落入该区间,该区间称作套利区间的下区间,基差如下图所示:

在该区间里,现货价格远低于期货价格,排除手续费等交易成本后存在套利的可能性,可以买入现货卖出期货,从而获得套利收益。

(2)区间二:59.959≤W<86.233

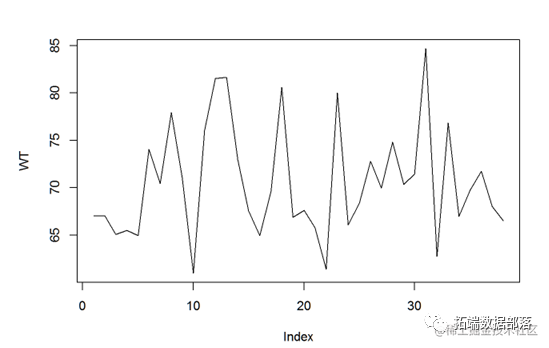

经过数据筛选,428组数据中一共有38组数据落入该区间,该区间称作无套利区间,基差如下图所示:

在该区间里,现货价格围绕期货价格上下小幅波动,由于手续费等交易成本的存在,因此没有套利的可能性,该区间也被称作无套利区问,该实证结果也同时验证了无套利区间模型。

(3)区间三:w.≥86.233

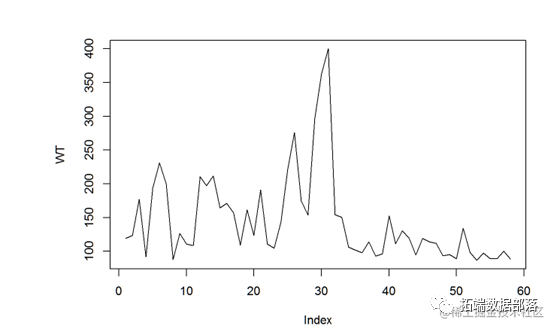

经过数据筛选,428组数据中一共有58组数据落入该区间,该区间被称作套利上区间,基差如下图所示:

在该区间里,现货价格远高于期货价格,排除手续费等交易成本后扔存在套利的可能性,可以买入现货卖出期货,从而获得套利收益。